从立夏到真夏,越过了5月分水岭,似乎在一时之间,中国入夏的版图迅速向北推进。种种迹象显示,今年入夏进程相比常年略偏早。日前,世界气象组织宣布,今年7-9月产生厄尔尼诺现象的可能性为80%,高温往往催生大量的电力需求。

近日,港A两市的电力股持续走强。周内(5月15日至今),无论是绿电、电力设备还是火电企业,均于市场中涨幅居前,板块内个股纷纷保持活跃,纵观助力电力行业上扬的多重因素,似乎正在预示,这个复苏劲头或许还有绵延之势。

煤炭价格持续下探,火电企业迎“春天”

电力行业作为国民经济重要的基础行业,与社会发展、人民生活密切相关,安全、稳定和充足的电力供应是国民经济健康稳定持续快速发展的重要前提条件。

从近期的市场表现来看,电力企业可谓表现不俗。周内,港、A两市的电力股有程度不一的上涨,截至今日(5月17日)收盘,A股市场中,桂东电力(600310)涨停,闽东电力(000993)、湖南发展(000722)、大唐发电(601991)、华电国际(600027)、华能国际(600011)等企业纷纷逆市上涨。港股市场中,尽管个股今日受疲弱的港股大市所拖累,却依然难掩前两日的亮眼表现。

细察这轮电力行业的上涨因素,不难发现,在步入2023年后,供需关系的缓解、企业基本面的改善预期及火电燃料成本的降低,均成为了助推板块整体上扬的催化。

回首近两年,在新能源势头如火之际,火电行业却陷入了惨淡愁云之中。自2021年开始,煤价大幅走高并维持高位运行,煤电企业燃料成本大幅上涨,高企的燃料成本使火电企业产销成本严重倒挂,企业发电意愿受到压制。

时间转入2022年,电煤价格仍然高位震荡,因而年内大部分省市煤电电价如期上浮。不过,发改委煤炭管控政策逐步落地,在一定程度上缓解了成本端的承压。即便如此,去年年内火电行业仍有近半数处于业绩下滑态势,A股火电板块内47家公司中,2022年有12家实现归母净利润同比增长、12家扭亏为盈,同比下降的有9家,另有3家出现亏损、11家持续亏损。

不过,这一情况有望在23年Q1得到改善——从需求端来看,随着疫情防控措施的优化,经济复苏带来了用电需求的修复,国家能源局数据显示,4月份,全社会用电量6901亿千瓦时,同比增长8.3%。其中第三产业用电量1155亿千瓦时,同比增长17.9%。此外,据南方电网消息,5月以来,广东用电负荷快速增长,电力供应趋紧。

与此同时,电煤价格已是有所松动:今年以来市场煤价格震荡下行,已回落至1000元/吨以下,随着市场煤价格中枢回落,电厂盈利逐步修复。从电厂库存来看,相比历史情况,电厂陆续做好迎峰度夏准备,电厂库存维持高位,有利支持后续市场博弈。同时,长协煤保障力度持续加强,成本端的改善,则进一步支持火电企业的盈利修复空间。

目前来看,火电企业全面回暖,盈利修复仍在持续。根据民生证券研报,23Q1,经济复苏带来用电需求的修复叠加水电疲弱,单季度火电完成电量14951亿千瓦时,同比增长1.7%,比上年同期提高0.4个百分点。后续随着成本端现货煤价大幅下降、动长协煤履约率提升,火电盈利能力有望进一步修复。

对于2023年行业趋势判断,据中电联预测,预计全国电力供需总体紧平衡,部分区域用电高峰时段电力供需偏紧。电力需求侧,正常气候情况下,全社会用电量预计比2022年增长6%左右。预计2023年新投产的总发电装机以及非化石能源发电装机规模将再创新高,非化石能源发电装机比重上升至52.5%左右。

信达证券(601059)研报指出,国内历经多轮电力供需紧缺之后,电力板块有望迎来盈利改善和价值重估。在电力供需紧缺的态势下,煤电顶峰价值凸显;此外,伴随着发改委加大电煤长协保供力度,电煤长协实际履约率有望边际上升,煤电企业的成本端较为可控。展望未来,该行认为电力运营商的业绩有望大幅改善。

华润电力“染蓝”,2023年或迎盈利反转

有意思的是,在5月12日,恒生指数有限公司宣布截至2023年3月31日的恒生指数系列季度检讨结果,华润电力(00836)作为传统经济行业的代表之一,获纳入恒生指数成分股,该变动将于6月5日(星期一)起生效。

在波动大市之中,恒指成分股的纳入无疑更为审慎。尽管港股电力板块标的并未如A股板块那般丰富,但华润电力的“染蓝”在某种意义上,已代表了市场的资金导向。

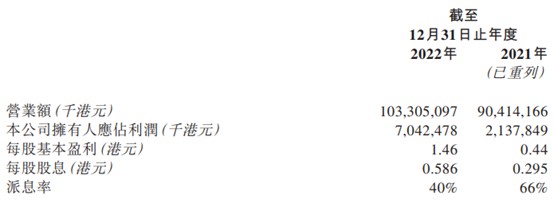

从基本面上来看,华润电力是业内少有的,在2022年内实现收入和利润均正向增长的企业。年内,公司实现营业收入1033.05亿港元,同比增加14.3%,主要因火电不含税平均上网电价同比上升20.2%,附属电厂售电量同比增加4.1%;及附属电厂不含税平均售热单价/售热量同比增加13.8%/6.4%所驱动。其中,2022下半年,其收入同比增长11.1%,环比增长4.9%至529亿港元。

在盈利端,2022年公司的毛利润同比增长183.6%至93.9亿港元,毛利率9.1%,同比提升5.4pct。受火电电价上涨影响,其火电分部减亏,2022年公司归母净利润同比增长229.4%至70.4亿港元,净利润率6.8%,同比增长4.5pct,盈利能力较上年同期改善明显。

目前华润电力营运两个业务分部-火力发电(包括燃煤电厂及燃气电厂)和可再生能源(包括风力发电、光伏发电及水力发电)。

细分看来,2022年火电业务归母净利润-23.13亿元,亏幅同比缩窄30亿元。其中,受益于电价上浮,和强监管下长协煤政策的持续推进,2022下半年火电业务归母净利润-5.0亿元,亏幅同比缩窄55亿元,环比改善非常显著。此外,2022下半年以来,燃煤成本价格有所回落,公司经营性净现金流同比提升203.2%至216.1亿元。

值得一提的是,“双碳”目标下,不管是行业还是企业,均正在发生着深刻改变。与多数力拓第二增长曲线的火电企业类似,华润电力近年亦在可再生能源上“下苦功”,如今已是有所成效。在近年火电亏损的情况下,新能源构成了公司利润的核心支撑。

2022年公司新增3252MW风电和光伏并网装机量,新投产风电和光伏权益装机量分别为1175MW和387MW;新投产火电权益装机3021MW。“十四五”期间,公司目标新增40GW可再生能源装机,2025年末累计可再生能源权益装机量超过50GW。不过,受2022年宏观环境扰动,新能源装机进度低于预期,2023年有望提速。

可以预期的是,随着可再生能源装机量的提升,公司的业绩也将在一定程度上摆脱煤炭的影响。展望2023年,长协煤政策趋严叠加现货煤价中枢有望下移,华润电力的电业绩有望进一步改善;叠加绿电成长修复,后续盈利修复已成大概率事件。

长江证券表示,电价提升叠加电煤长协执行情况改善的预期下,火电有望在2023年迎来业绩反转,此外光伏产业链各环节出现明显价格回落,制约新能源装机及收益率的因素也得以改善。长期来看,公司宏伟的可再生能源规划将成为远期成长的核心推动力,公司当前估值水平具备向上空间。火电与绿电双β行情下,资产优质的华润电力预计也将迎来更好的市场表现。

摩根大通最新研报指出,华润电力获纳入恒指成份股,预期市场反应正确,并为公司带来1亿美元的被动资金。该行认为,煤炭价格的疲软对于公司旗下火电业务盈利复苏而言,应是一个好兆头,并预料其发电厂今年盈利达逾40亿元。摩根大通给予华润电力目标价为21港元,以及维持增持评级。

来源:智通财经

评论