伍德麦肯兹发布最新研究报告Global solar PV operations and maintenance (O&M) economics market report 2021(《2021年全球光伏运维市场经济性研究》,预计至2030年,全球非住宅光伏电站的运营和维护(O&M)支出将达到150亿美元,较2020年的水平增加三倍。光伏项目的竞标价格日益激烈,加之劳动力和供应链成本上升,运维服务供应商或将面临盈利挑战。

光伏运维市场体量仍在增长

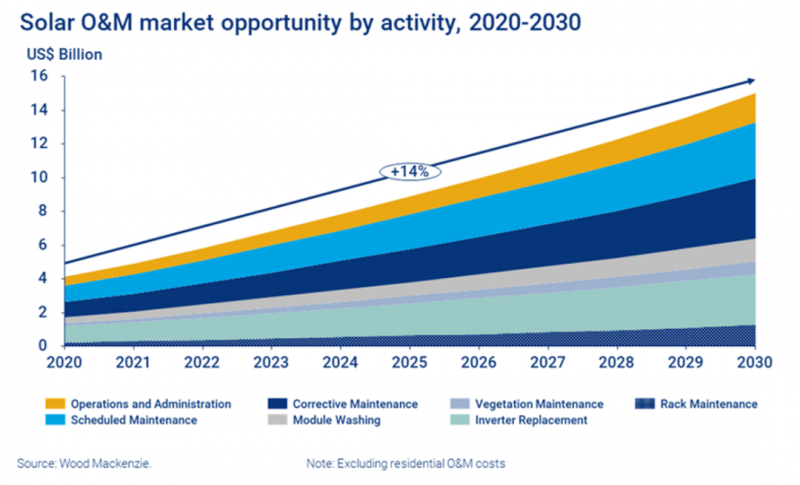

预计至2030年,全球光伏市场累计安装容量将达到2.2TW,由此带动运维行业未来十年快速增长。其中亚太区光伏运维市场体量将达到57亿美元,遥遥领先。美国将成为全球最具吸引力的光伏运维国家市场,市场体量达到35亿美元。

从全球范围来看,运维利润率较低是阻碍新供应商加入的主要原因。大型服务供应商将保持其在整体市场份额上的领先地位。

光伏运维市场规模预测,按服务内容划分(2020-2030年)

大型光伏电站项目主导全球新增安装容量

大型光伏电站项目将继续主导新增产能,尤其是在美洲地区。欧洲地区大型光伏电站项目的市场份额将从2020年的32%增长到2030年的50%。在全球范围内,光伏项目的平均安装容量约为83MW,与我们2021年初发布的研究报告预测相比高出14%。由于光伏系统部署密度是一个重要的成本驱动因素,因此,光伏项目平均安装容量增加的趋势有助于优化运维成本。

未来十年,全球近一半的光伏运维支出将用于故障检修,其中包括逆变器的升级与更换。这显然会促进潜在的翻新改造(repowering)服务,并推动开发高级分析解决方案;与此同时,含质保服务的全包服务,重要性再次凸显。

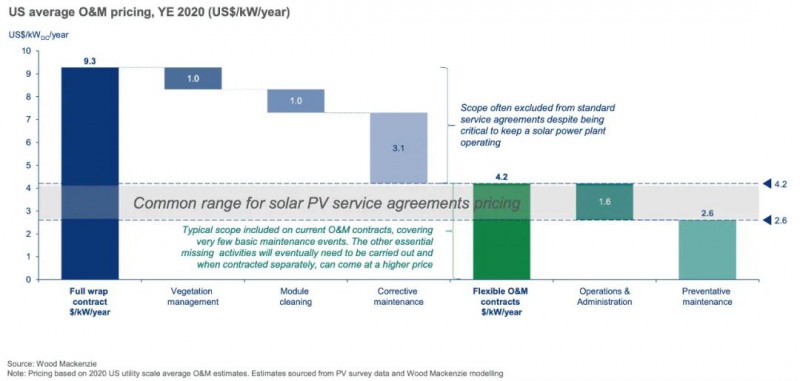

光伏电站运维价格正在趋于稳定

规模经济是降低全包服务成本的关键。因此,在特定地区管理大量光伏电站的运维服务供应商最有可能提供有竞争力的价格。预计欧洲、中东和非洲地区光伏运维的单位成本整体上将会下降,主要是由于中东和东欧地区的劳动力成本较低。而在其它地区,技术工人短缺和制造业供应链问题可能会抵消技术进步带来的成本下降,进而推高整体运维成本。

光伏系统服务合同的竞争性招标已成为大多数主要市场的常态。过去十年中,此类招标显著降低了光伏资产所有者的运营支出。不过,竞标价格过低也对整个光伏行业的价值链造成了不小的压力。

随着越来越多的服务供应商发现他们的利润受到双重挤压,项目业主不会希望这种情况长期持续下去。事实上,我们的运维价格调研显示,全包服务合同的定价水平开始趋于稳定。低价合同可能有其误导性,因为越来越多的主要运维服务已经不包含在服务合同范围内,目的是为了降低客户的前期费用。

长期来看,光伏项目终身运营和维护成本将会上升

伍德麦肯兹光伏运维成本模型,预测全部关键的维护活动和现场管理活动所产生的支出。这有利于分析各种因素对总体运维成本的影响。因为大型光伏项目的成本主要取决于特定设备的维护,所以随着光伏系统平均安装容量的增加成本效益会逐步下降。

我们预计未来十年内光伏项目终身运营和维护成本将会上升。

原标题:伍德麦肯兹 | 2021年全球光伏运维市场经济性研究:市场体量增加,但利润率降低

评论