从2020年下半年起,随着国家“30·60”强劲目标的提出及坚决推进,为迈入平价时代的光伏产业注入一剂“强心剂”,与此同时按下了未来十年甚至更长时间产业狂飙的“加速度”。

特别是下游光伏电站项目开发,“十四五”开局之年各大投资商“跑马圈地”愈发激烈,项目备案呈爆发之势。据北极星太阳能光伏跟踪广东、湖北、广西、安徽、辽宁等10省区,前3个月大于6MW的光伏电站项目备案规模已超45GW。

不过站位平价新阶段,顶层政策规则变革,以及矛盾愈发凸显的土地、消纳等问题均为最终项目落地埋下的重重障碍。

爆发背后

2020年北极星太阳能光伏网曾跟踪湖北、广东、安徽、河北、辽宁、广西、湖南、内蒙古、山西9省区的光伏项目备案信息,2020年全年这9省区大型光伏项目(大于6MW)的备案规模高达79GW(大唐狂揽6GW,中广核、阳光电源超4.5GW……2020年79GW光伏备案项目追踪)。而2021年仅前3个月,这9省区的大型光伏项目备案规模已达44GW,爆发之势可见一斑。

就飙涨背后,一位不愿具名的业内专家指出,顶层管理政策的变动无疑起到了引导作用。2021年开年,为贯彻落实国家“30·60”目标,确保完成2030年非化石能源占一次能源消费比重达到25%左右等,国家能源局就《2021年可再生能源电力消纳责任权重和2022~2030年预期目标建议》征求意见,拟一次性下达2021~2030年各地区各年度可再生能源电力消纳责任权重;3月初,根据业内流传的国家能源局2021年光伏发电开发建设方案,各省级能源主管部门应按照国家明确的本地消纳责任权重,测算确定2021、2022年度保障性并网规模。“2021年备案的项目大概率将落在2022年并网,为保障2022年甚至未来几年的并网规模,今年各地的项目备案规模爆发将是情理之中。”

从地区来看,广东以超24GW的备案规模遥遥领先,湖北超11GW,广西达3.6GW,这三地成为企业竞相追逐的投资热土,而这与当地较高的脱硫煤标杆电价息息相关。广东、湖北、广西三省区的脱硫煤标杆电价处于全国高位区,达0.4元/千瓦时以上,若对标脱硫煤电价,当地的平价光伏项目收益率更加客观。然而,这三地的劣势同样明显,即光照资源一般,这对当地政府亦或投资企业均提出挑战,须更加合理规划来保障项目收益与并网规模实现“双赢”。

紧随其后,安徽、辽宁、河北三省区的备案规模也达到GW级水平,这三省兼具较高的脱硫煤标杆电价和较好的光照资源,未来的备案规模必然可期。

此外,截至3月底,新疆虽然仅备案4个项目,但单个项目容量较大,如一光伏制氢项目规模高达500MW,这一方面可以看出新疆作为一类资源区,较低的光伏电价可为制氢等新兴应用形式带来经济性效应,另一方面包括新疆等在内的西北地区未来或将成为大型光伏项目或者大型新能源基地的落地区域。

“玩家”持续壮大

在超45GW已完成备案的光伏项目中,据北极星太阳能光伏网梳理,背后业主单位达116家。其中25家央/国企的项目规模高达26GW,占比58%。

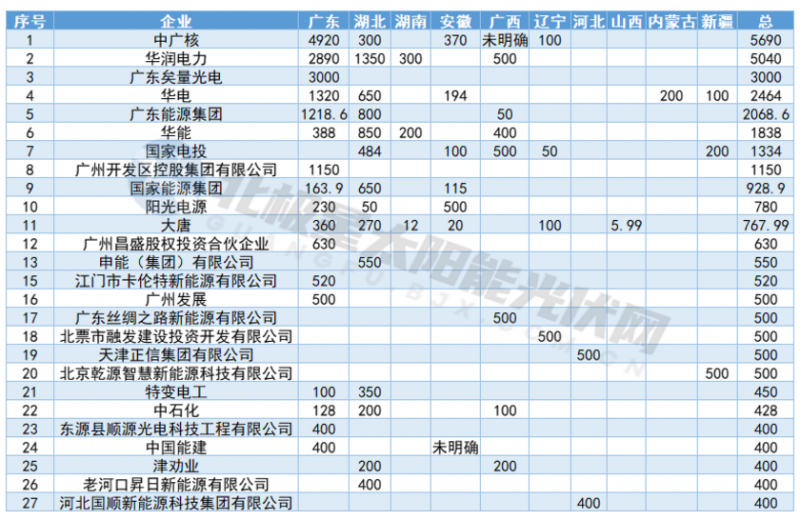

(备案规模超过400MW的企业,单位:MW)

领跑者仍就是央企。中广核仅在广东一地已狂拦9个项目规模达4.9GW,叠加湖北、安徽、辽宁、广西项目,备案总规模接近5.7GW。同为“四小豪门”的华润电力同样狂飙,广东2.89GW、湖北1.35GW、广西500MW、湖南300MW,储备规模直达5GW。此外,华电、华能、国家电投等五大电力央企的备案规模均达到GW级以上。

近两年来在能源转型加速之下,“五大四小”等电力央企无论是光伏项目储备亦或项目并网规模均跃上倍增新阶段,而作为当下国家“30·60”战略目标的主力军,更是吹响了光伏“大跃进”号角,华能、国家能源集团“十四五”新能源的装机目标均达80GW左右。

更值得关注的是,“三桶油”之一的中石化加大光伏投资的力度愈发显现,在广东、湖北、广西均有大型光伏项目储备,成为终端市场新兴力量之一。

央企之外,越来越的地方国企开始加入此轮“光伏盛宴”的争夺战,如对光伏一直青睐有加的广东能源集团、广州发展,广州开发区控股集团、申能集团、北票市融发建设投资开发有限公司、津劝业、广西投资集团等国企也积极杀入。

当然,民企的开发力量仍不可忽视。在备案规模超过400MW的27家企业中,民企占据11席,其中广东矣量光电异军突起,在广东锁定3GW项目;阳光电源、广州昌盛投资、特变电工等成为民营光伏电站开发的中坚力量。

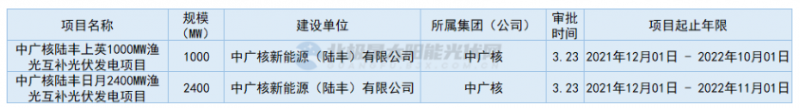

另一个突出的亮点则是单个备案项目的容量跃上GW级,如中广核在广东的两个渔光互补项目规模高达1GW、2.4GW,这与光伏开发模式向大基地模式转变的趋势趋于一致。

项目落地挑战重重

光伏备案的井喷无疑显现了当下光伏行业的投资热度,但备案光伏项目最终能否为光伏规模锦上添花,此时仍须打上大大的问号。

特别是处于平价新时代的开局之年,顶层管理政策的变动或为项目的实施增加不确定性。根据此前业内流传的国家能源局2021年光伏开发建设方案,2021年光伏市场分为保障性并网规模和市场化并网规模,列入保障性并网规模的项目须竞争性配置,这意味备案项目接下来能否拿到“入场券”仍存不确定性,且竞价下的电价变动又给项目的可实施性带来挑战。

此外,随着光伏规模的飙升,土地、消纳等问题老生常谈,但清晰可见的是矛盾愈发紧绷,这必然成为未来项目实施过程的重要掣肘。不过从已完成备案的光伏项目来看,渔光、农光等复合光伏项目成为主流趋势,如在广东23GW的备案项目中,渔光/农光、复合光伏项目占比76%,解决光伏电站用地紧缺的燃眉之急,并且极大提高电站附加值。

就消纳掣肘,光伏电站配置储能成为政策导向。据北极星太阳能光伏网统计,2021开年以来,广西、江西、贵州、山东、海南等13个地区要求风、光项目强配储能,比例在5%~10%之间,连续储能在2小时及以上。然而在储能经济性仍未达到预期且获利商业模式仍未明朗下,强配储能对于光伏电站投资业主来说无疑是雪上加霜。

眼下,2021年光伏新政即将下发,为接下来光伏项目实施定下大纲的同时,也将开启新一轮项目落地的厮杀。

评论