自年初中核集团开启2021年首次大规模组件招标以来,截止到2021年6月底,国内以大唐、华电、中核为代表的电力央企已经陆续完成逾29GW的光伏组件招标与定标工作。

但在这上半年的历程中,无论是招标业主还是设备企业,都经历着一场场的“煎熬”,不仅是硅料涨价此起彼伏,谈判、议价、毁约更是常态。在双碳目标的催化下,光伏行业上、下游正走向一个极度火热却无序的发展通道中。

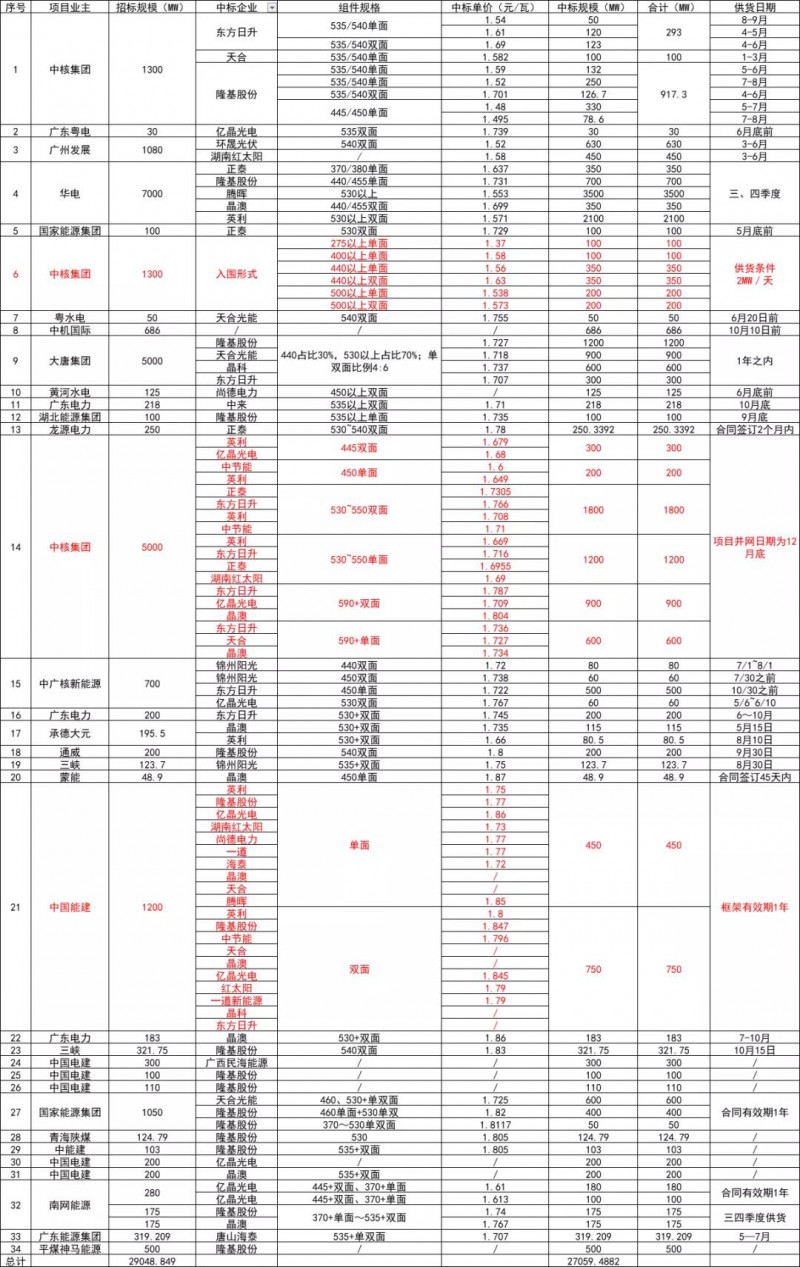

29GW组件定标详情

备注:大唐5GW集采中有2GW为备选项目,标红为框架招标

从定标情况来看,由于部分央企采取的是框架招标,实际中标人并未明确,在剔除此类招标逾10GW后,明确中标人的定标规模约为19GW。其中,中标规模TOP5依次为隆基、腾晖、英利、天合、东方日升;在一二线组件企业占比中,TOP6组件企业中标规模总计为9.616GW,占明确中标人总规模比重为51%。

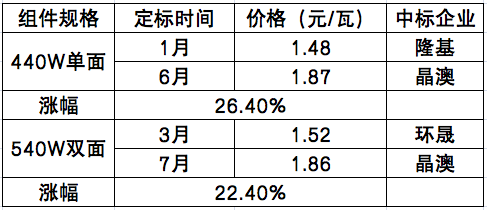

在价格方面,2021年上半年随着组价集采的推进,组件价格受硅料上涨影响,其报价也呈现快速上涨的趋势。从年初中核集团第一批1.3GW组件集采,隆基单面450组件报出1.48/瓦元的中标价格,到今年6月蒙能包头50MW技术领跑项目中晶澳以450单面1.87元/瓦的中标价格拿下上半年“标王”,组件涨幅约26%左右。相较于去年1.55元/瓦的定标均价而言,今年440+组件已经来到1.7元/瓦上下;540双面则由3月广东电力第一批组件集采的1.52元/瓦的中标价上涨至7月广东电力第三批组件集采的1.86元/瓦中标价格,涨幅约22.37%。

备注:由于项目集采面临的条件不一,故仅作参考

需要注意的是,随着硅料价格的小幅下滑,三季度华润电力最新800MW组件集采价格已经有所回落,部分头部企业报价正在贴近1.8元/瓦上下的平均线(详见《540双玻最低1.719,头部企业均价1.829元/瓦,华润电力800MW组件集采开标》)。但近期硅片、电池片价格的上涨则再次将组件价格拉入不确定的趋势中。

从一二线组件企业对比来看,相较于一线组件企业,同规格组件二线企业报价较一线组件偏低约5~10分/瓦左右。以中广核700MW组件集采为例,530+双面组件标段,一线组件企业报价均在1.83元/瓦附近,而实际中标的二线企业中标价为1.76元/瓦,价差约7分/瓦。需要强调的是,央企部分招标报价为综合单价,故整体报价仅作参考。

从组件规格来看,相比于2020年,今年大尺寸组件俨然已经成为央企的主流需求,530W+组件定标规模达到了18.36GW左右,而有明确组件规格的总定标规模为24.4GW,大尺寸组件占比为76%左右。从应用端来看,投资企业对于大尺寸组件的认可度正迅速提升。

订单分化明显:一线靠海外,二线低价抢订单

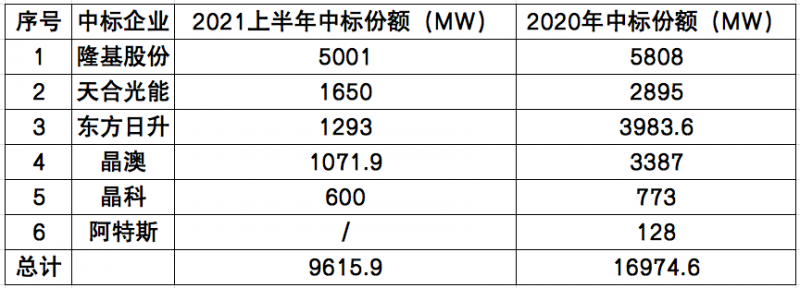

面对产业链价格持续上涨的态势,2021年组件企业的订单与报价策略分化明显。据光伏們统计,2020年明确中标人的组件招标规模为27.596GW,作为中标主力的TOP 6组件企业中标规模总计为16.975GW,占比为61.5%。

以数据对比来看,尽管隆基今年上半年依然以5GW的中标规模领衔,但TOP 6梯队的中标容量则出现了明显下滑。另外,由于产业链价格持续波动,国家电投、华能等电力央企的组件招标仍未启动。

备注:以上数据为公开可查数据,仅供参考

一方面,从国内市场来看,头部组件企业在去年亏本供货导致Q4订单骤增但净利润下滑的“经验”下,今年的报价显然更为保守。有一线企业明确表示,“三季度已经不接国内订单了,除非价格在1.8元/瓦以上的,产能优先供给价格较高的海外客户”。

这一点在一线组件上半年的策略中也体现的尤为明显,以晶澳、晶科、天合光能等为代表的海外出货占比较高的一线组件企业,基本依靠海外订单即可保障超过60-70%的开工率,在海外市场持续向好的情况下,一线组件企业并没有太大的动力面对国内市场主动降价。在上半年的涨价潮中,头部组件企业几乎没有通过降价来获取订单。

有投资企业戏称,面对今年的行业形势,业主已经从“甲方”做成了“乙方”,定价权与产品选择权基本掌握在制造企业手中。“组件企业在赌业主一定会安装,越是涨价的时候,一线组件企业反而越能把价格提上来”。

另一方面,从中标详情也可以看到,中标份额较为靠前的二线企业大多以低于头部报价0.05~0.1元/瓦的价格中标。在硅料价格上涨愈演愈烈的情况下,头部组件企业高价频出,而二线组件企业报价则基本低于整体平均价。在价格天平的倾斜下,面对双碳目标以及项目收益率底线的任务压力,投资商不得不将订单转向二线组件企业,但与此同时还要担心组件的交付能力。

博弈“内卷”,组件集采混乱

尽管项目招投标已称埃落定,但面对下半年可能到来的抢装潮,组件价格与供货仍然存在诸多不确定性。首先,一线组件企业在产能以及供应链管理上的优势仍然较为明显,一旦行业进入抢装高峰期,仅靠二三线组件企业恐无法保障组件的有效供应。有组件企业反馈称,上半年一些二线企业低价中标订单无法履约,最后仍然会落在一线企业手中,“但显然,目前也无法按照当时的投标价格供货,还得重新谈价”。

其次,如果供应链价格持续高位,以此前二三线组件企业的报价则很难覆盖成本的上涨,势必影响供货进度,甚至某二线组件销售人员表示,“中标价格那么低肯定是做不了的,主要目的是提醒业主还有另一种选择方向”,但对于二三线组件企业来说,“以低价换订单以及现金流的支撑也是另一种无形的价值增幅,大尺寸产线更换成本不菲,充裕的现金流可以加快产线更换,避免被市场淘汰。”

第三,尽管上半年招标的组件大部分已经定标,但据光伏們了解,其中不少订单由于价格原因迟迟未进入合同签署阶段,“即使签了合同,很多项目也还没有开始启动供货,这不仅仅是由于组件的问题,整个系统成本都上升了”,某组件企业销售负责人告诉光伏們。

鉴于当前的形势,今年的组件招标处于一片混乱中,业主定标后,价格与供应时间却无法保障;而组件企业由于供应链价格持续波动,无法对以期货形式报价供货的组件价格进行预判,同时对赌国有投资商背负的双碳目标压力,导致谈判、议价、毁约频发,行业信誉岌岌可危。

双碳目标的提出,旨在给新能源行业带来新的发展篇章,但上半年的历程却体现了行业在无尽“内卷”中上下游失衡的窘态,无形中增加了行业降本的代价。在“十四五”首年,新能源行业的发展还在混乱中抉择前行。

评论