随着A股年报季收官,光伏行业上市企业进入“平价时代元年”的首份成绩单也终于亮相。

去年,光伏行业继续延续了2019年以来的“高景气度”。期内,申万光伏设备行业的46家上市企业共实现营收5100.5亿元,同比增长44.7%;实现净利润417.3亿元,同比增长63.3%。

但整个产业链不同环节的业绩存在较大分化。受益于硅料价格高企,上游硅料行业2021年业绩普遍实现了“翻倍式增长”,如通威股份、大全能源净利润增速分别高达135.3%和448.6%。

下游电池片、组件企业则“增收不增利”甚至于“边增收边亏损”,申万光伏组件及电池行业囊括的11家企业中,去年合计实现营收1924.1亿元,同比增长32.5%;然而其合计净利润却亏损18.7亿元,亏损幅度较2020年拉大,2020年其亏损了10亿元。

业绩之外,行业也涌现出许多新趋势:182、210尺寸硅片取代166尺寸成为主流。“光伏制氢”技术得到普遍重视;分布式光伏2021年新增装机量占国内新增光伏装机量历史上首次突破 50%,且户用装机占比高达 39.4%,分布式赛道成为企业争夺关键。

增长

46家企业收入总和超5000亿, 净利增超6成

全球光伏装机规模依旧保持快速增长势头。

据中国光伏行业协会(CPIA)数据,2021年,全球光伏新增装机规模同比增长 31%,或将达到创纪录的 170GW。从国内来看,我国光伏新增装机 54.88GW,占全国新增发电装机量的 31.17%,同比增长 13.9%。

光伏制造的产业链大致可以概括为四大环节:硅料-硅片-电池片-组件,硅料行业位于上游,组件位于最下游。

对应在各个环节上,2021年,我国多晶硅产量达50.5万吨,同比增长27.5%,硅片产量约为227GW,同比增长40.6%。电池片产量为198GW,同比增长46.9%,增幅最大。组件产量为182GW,同比增长46.1%。

市场规模快速增加为国内企业业绩增长提供主要动力。

Wind统计,申万光伏设备行业的46家上市企业共实现营收5100.5亿元,同比2020年增长44.7%;实现净利润417.3亿元,同比增长63.3%。2020年,这46家企业的营收和净利润对应分别是3524.6亿元和255.6亿元。

除了业绩增长外,行业盈利质量同样在提升,46家企业净利润与营收比值达到8.19%,较去年提升0.9个百分点。

个体企业比较上看,隆基股份依旧是光伏设备企业收入和净利润一哥。去年,隆基股份实现营业收入809.3亿元,同比增长48.27%;实现净利润90.74亿元,同比增长4.3%。

通威股份的收入、净利双双紧随其后。去年,该公司实现总营收634.9亿元,同比增长43.64%;实现净利润87.42亿元,同比增长135.3%。

分化

上游硅料大赚,下游组件企业增收不增利

“涨价”是贯穿光伏行业去年一整年的两大主题。

2021年,光伏供应链四大环节一齐涨价,根据中国光伏行业协会数据,2021年,最上游的硅料最高涨幅为224%,单晶硅片最高涨幅为82%,单晶电池片最高涨幅为32%,组件最高涨幅为25%。

根据协会分析,涨价原因除了外部全球通胀及大宗商品价格上涨、国内限电导致光伏企业减产进而推高产品价格外,还有一项关键要素是产品出现阶段性供需失衡,尤其表现在高纯多晶硅的短缺。

隆基股份同样在年报中反映,供需失衡带来的上游硅料价格暴涨,导致了行业不同环节之间利润分化,利润整体向上游转移。

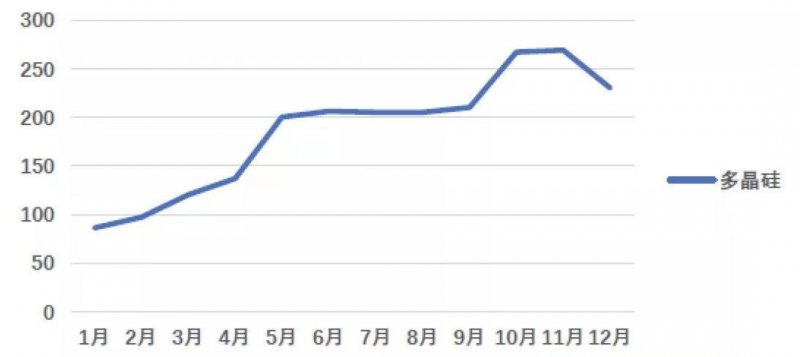

相比中国光伏行业协会数据,PV_Infolink数据更为直观:光伏多晶硅致密料价格从2021年1月6日的84元/公斤,增长至12月29日的230元/公斤,区间内最高价格到了269元/公斤。

来自中国光伏行业协会整理。

硅料价格的快速上涨,并且长期维持在高位,使得行业利润向上游转移,同时给中下游公司的业绩增长带来较大压力。

以A股两大硅料企业——通威股份和大全能源业绩数据为例。2021年,通威股份实现营收634.9亿元,同比增长43.64%;净利润87.4亿元,同比增长135.3%。同期,大全能源则实现营收108.3亿元,同比增长132.2%;净利润57.2亿元,同比增长448.6%。

毛利率指标上,通威股份2021年销售毛利率27.7%,同比2020年的17.1%提高了超过10个百分点;大全能源销售毛利率则达到65.6%,销售毛利率则提高了超过30个百分点。

在硅料企业“吃肉”同时,下游电池片和组件企业则普遍“增收不增利”甚至到了亏损状态。

申万行业统计的11家光伏电池及组件企业,2021年合计实现营业收入1924亿元,同比2020年上涨了32.5%。然而11家企业2021年合计实现净利润-18.7亿元,较2020年亏损幅度拉大。

即使是“议价能力”较强的一体化巨头隆基股份业绩表现同样受到较大波及。

2021年,隆基股份净利润增长率仅有4.3%,创下2019以来最低增速,且销售毛利率从2020年的24.62%下降至2021年的20.19%。

在2021年年度业绩交流会上,隆基股份钟宝申还提到,到了四季度,为了抑制硅料涨价,公司主动降低了开工率,最低开工率只有50%-60%,但其没有抑制住改变硅料上涨的局面。2022年开始,硅料价格重又回归上涨通道。

布局

行业跨界氢能,分布式成争夺关键

围绕着平价时代到来,越来越多企业开始新增布局与跨界扩张。

首先是光伏制氢。

2021年3月份,隆基股份成立了西安隆基氢能科技有限公司,为绿电制取绿氢的方式提供大型的电解水制氢的装备,掀起了行业内外对于光伏制氢的广泛关注。

其后,其他光伏企业也各自官宣自己的制氢进展。阳光电源发布了国内首款绿氢SEP50PEM电解槽,天合光能也宣布很早前就已开展氢能领域研发布局,并在2021年7月份与中石化签署关于光伏绿电制氢业务的合作协议。

在2021年年报中,隆基股份公布了自己的制氢进展,截止到去年年底,公司已经初步形成500MW的制氢装备的产能。4月27日,在隆基业绩交流会,公司宣布还将不断拓展绿电加绿氢的应用场景,加快推动“绿氢”成本的下降,把氢能利用列入长远一些业务规划考虑。

如果说“绿氢”商业化道路还待数年甚至数十年时间探索,那么在2021年,分布式电站的崛起则已经“明牌”。

分布式,又称分散式光伏发电或分布式供能。区分于集中式地面电站,其指的是在用户现场或靠近用电现场配置较小的光伏发电供电系统,以满足特定用户的需求,支持现存配电网的经济运行,或者同时满足这两个方面的要求。

根据隆基股份年报,2021年,我国光伏新增装机 54.88GW,其中,分布式新增装机量约 29.28GW(其中户用光伏新增装机量约 21.6GW),占我国新增光伏装机量约 53.4%,历史上首次突破50%。其中,户用光伏新增装机量 21.6GW,占我国新增装机量的 39.4%。由此,光伏产品的终端已从过去的“to B”属性转变为“to B”兼具 “to C”的属性。

分布式面对消费端市场,市场前景广阔。

经济性上,天风证券分析师孙潇雅认为,2021年户用、工商业项目IRR(内部收益率)比集中式高5.3%、1.9%,且还有进一步提升空间。而在产业链各环节,分布式组件、逆变器毛利率较集中式高1-4%、4%,安装商净利率较集中式高6.1%。

市场空间上,分布式同样前景广阔。据孙潇雅预测,2021年户用、工商业屋顶光伏渗透率仅为1.4%、4.6%(累计装机规模/总可装机规模)。预计到2025年户用、工商业光伏渗透率可稳步提升至5.3%、8.3%,户用2025年新增装机约45GW,工商业新增装机约27GW。

根据光伏企业年报,不少光伏设备企业已经在2021年的分布式装机大潮中分得一杯羹。

天合光能在年报中称,2021年,天合光能分布式系统出货超2GW,销1.8GW左右,其中2021Q4约0.5-0.6GW,单瓦净利0.12元/W。另外预计公司2022第一季度出货1GW,销0.7-0.9GW,贡献0.8-1.1亿元利润,实现高速增长。

一体化龙头隆基股份同样在为已经到来的分布式大潮而“厉兵秣马”。在2021年业绩交流会上,隆基方面表示,2022公司分布式组件出货占总出货目标比重大约将提升10%。

值得一提的是,在年报发出的4月27日当晚,隆基股份还推出了一份关于“光伏贷”的公告。根据公告,公司董事会通过了《关于为户用分布式光伏贷业务提供保证金担保的议案》,公司计划为与银行合作的户用分布式光伏贷业务提供的保证金担保余额上限不超过人民币2亿元。

“现在很多户用光伏市场变成了租赁模式,有一些人来投资租老百姓的屋顶这种模式。我们于是跟银行在一起设计了光伏贷这种业务模式,帮着终端客户自己投资、自己获益,而不仅仅是简单地自己做厂房租赁。”隆基股份董事长钟宝申表示,提供贷款主要是开拓中国分布式市场而采取金融终端的一个支持行为,此外也可以把隆基的渠道与终端用户能够紧密地联系起来。

展望

新年硅料难降价,新电池成角逐关键

进入2022年,光伏赛道依旧火热。

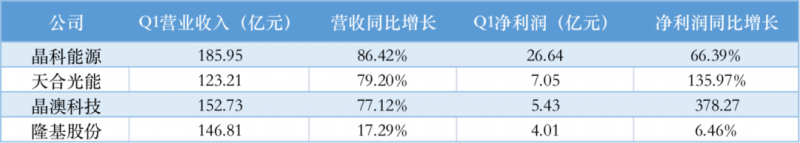

据PV-tech数据显示,2022年一季度,晶科能源、天合光能、晶澳科技、隆基股份排名组件出货量TOP4,除隆基股份因为美国扣押组件以及自身调整影响出货外,晶科能源、天合光能、晶澳科技三家企业营收、净利润增长幅度均在60%以上,晶澳科技期内净利增幅甚至高达378.27%。

从全年来看,四家企业将2022年组件目标提升到去年出货量的130%-180%之间。同样可以看出下游需求火热。

下游需求火热,传导至上游,带来的“副作用”是硅料价格依旧居高不下。

4月27日,硅业分会公布最新硅料成交价格显示:国内单晶复投料价格区间在25.2-26.0万元/吨,成交均价上涨至25.54万元/吨,周环比涨幅为0.83%;单晶致密料价格区间在25.0-25.8万元/吨,成交均价上涨至25.33万元/吨,周环比涨幅为0.96%。

据了解,这已经是年内国内硅料连续第15周上涨。另据数据显示,目前每吨硅料最高报价,与去年11月下旬创下的27.3万元历史高点相比,仅差了1万元左右。

硅料价格上涨趋势何时终结?目前行业普遍认为,2022年,受海内外供给需求影响,硅料价格拐点何时到来很难预测,而2022年硅料价格处于高位将是大概率事件。

行业资深人士张玲(化名)此前接受记者采访时则表示,除了需求侧旺盛,供给端供应不足也是2022年硅料价格高企的主因,尤其硅料的一些大项目增产不达预期。张玲以通威股份的新项目、亚洲硅业的新项目举例说,“正常情况,三个月爬坡就达产了,但通威今年可能五六月份才会达产,时间稍微长了一点。像亚洲硅业本来应该是去年年底和今年初投产,实际上是现在才投产。”

此外,中环股份、隆基股份相关人士接受贝壳财经记者采访时同样持与张铃类似观点。据贝壳财经2月份报道,中环股份证券部人士曾向记者表示,中环预计2022年,硅料仍将维持紧平衡状态。

除了上下游环节的硅料博弈外,2022年围绕新光伏电池路线的角逐亦将成为关键。

民生证券分析师邓永康认为,尽管P型目前仍是行业主流趋势,2020年市占率达85%。由于P型单晶硅PERC电池理论转换效率极限为24.5%,导致P型PERC单晶电池效率很难再有大幅度的提升,而N型具有转化效率高、光致衰减低、温度系数低等优势,有望接棒P型成为下一代电池技术主流。

进入2022年,光伏电池片的技术迭代正式迎来了新的时代,TOPCon、HJT、IBC等转换效率更高的电池技术将从实验室迈向产业链,在形成投产-规模化效应降本-持续扩产的良性循环过程中,享受技术红利的企业有望迎来市占率提升+享受技术溢价的双重优势。

行业最大的竞争压力来自隆基股份。2022年,年报业绩交流会上情况,隆基股份将在新电池领域扩张。

其中,西安西咸15GW新电池预计在2022年9月开始投产,产量在15GW,分6个月陆续投产。泰州4GW新电池改造工作,会于2022年8月投产,到年底可以贡献2GW新电池产量,到2023年一季度末,会有19GW新电池满产, 新电池路线整体规划产能30GW。

目前,新电池参数尚未透露,但电池效率比PERC高1%以上,成本基本与PERC持平。通过中试线产品已在国外进行试销,溢价3-4美分/w(折算成人民币为0.18-0.25元/w)。

此外,晶科能源同样在新电池领域积极布局。根据报道,2021年10月,其N型TOPCon电池量产线创造25.4%的实验室电池转化效率世界纪录。

晶科方面负责人表示,截至2021年年底N型电池量产效率已接近24.5%。公司于2022年初相继在安徽合肥和浙江海宁投产16GW大尺寸N型高效电池产能,目前产能爬坡进展顺利,效率已突破24.6%,良率接近P型水平。

评论