跨界,成为近些年光伏行业的一股“风潮”,产业链各个环节不断涌现出越来越多的“新面孔”。相对而言,盈利能力较强或者处于技术窗口期的环节备受新玩家的青睐,例如硅片和电池片。然而,正处于技术窗口期且盈利能力较强的胶膜环节却鲜有新玩家进入,依然维持着“一超多强”的市场格局。

显然,相比于产业链其它环节,胶膜环节拥有极为显著的进入壁垒。与此同时,随着N型电池产能的释放,POE胶膜市场需求的提升也将带动产品结构的升级。而头部厂商受益于市场格局的稳定,也将充分享受行业发展红利。

产品高度定制化叠加产业链深度协同构筑进入壁垒

胶膜是光伏组件的关键封装材料之一,主要用于粘结光伏电池片与光伏玻璃或背板,具有耐热、耐低温、抗氧化、抗紫外线老化、抵御水汽等作用。由于组件的质保期限一般在25年左右,同时需要面对极为复杂的气候环境及地理条件,因此胶膜的化学性质与稳定性直接影响组件的产品性能以及使用寿命。

不同于产业链其它环节的标准化生产,胶膜环节的定制化特征尤为显著。胶膜的生产流程,主要以EVA/POE树脂为原材料,通过添加交联剂、硅烷偶联剂、光稳定剂、抗氧剂、紫外吸收剂等多种助剂改性,经熔融加工成型。

针对不同电池技术路线、不同产品,材料搭配、工艺适配、助剂配方等亦有显著不同,需要通过不断的调试、试验以寻求最优方案。例如在材料搭配上,针对不同类型的组件,需要选配EVA胶膜、POE胶膜或PVB胶膜等;在工艺适配性上,需考虑克重、厚度、宽幅、收缩率、表面花纹粗糙度、流动性等技术指标;在助剂配方上,需要结合产品性能及可靠性合理配比。

优秀的产品方案,对于组件的“降本增效”也有极大的推动作用。CPIA数据显示,白色EVA胶膜可提升组件功率1.5-3W;根据海优新材披露的数据显示,使用白色EVA胶膜封装的组件,由于背板内侧面无需抗紫外线性能和氟薄膜,成本可降低7-12分/W。

极强的定制化特征,也意味着产业链的深度协同,组件企业对于供应商的选择也颇为谨慎与严苛。一般而言,胶膜企业需要通过组件客户的技术部检测、验厂、第三方专业机构认证等多重评估程序后,才能够正式成为组件企业的合格供应商,期间需要耗费大量的时间成本。

供需两端议价能力不足叠加现金利润微薄降低资本吸引力

产品高度定制化叠加产业链深度协同,胶膜环节理应拥有一定的转换成本壁垒,且具备一定的议价能力。然而,由于组件环节的市场集中度相对较高,胶膜环节的产业配套属性导致其并不具备话语权。

供需两端议价能力的弱势地位,对于盈利能力的影响尚在其次,像福斯特的毛利率水平始终保持在20%以上,斯威克也超过15%,这在产业链中属于相对较高的水准。关键问题在于,企业需要面临巨大的营运压力,属于典型的只有账面利润而现金利润微薄的生意。要知道,在投资决策中,核心指标的测算基础均为现金流。

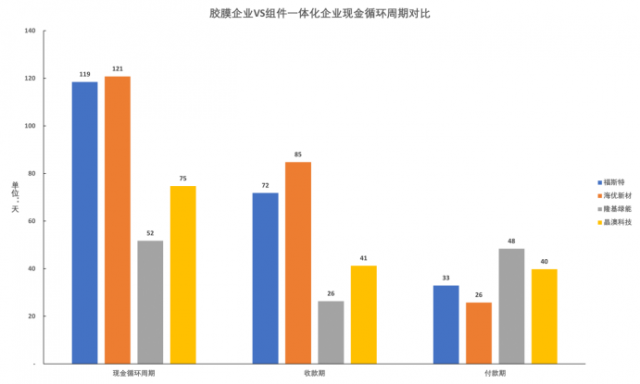

以胶膜业务占比较高的福斯特和海优新材为例,两者截至2022Q3的收款期分别为72天和85天,付款期却仅为33天和26天。受此影响,两者的现金循环周期分别高达119天和121天,即使是采取垂直一体化模式的组件厂商也仅在60-80天左右。

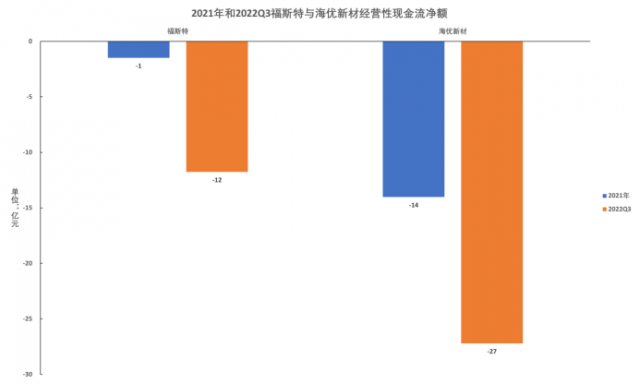

而且,随着经营规模的扩大,企业的营运压力也不断提升。截至2022Q3,福斯特和海优新材的应收账款较2021年全年提高32%和52%,预付款项提高195%和347%。而流动比率则下降53%和25%,经营性现金流更是呈净流出态势,且规模显著提升,分别达到11.76亿元和27.20亿元,降幅高达695%和94%。

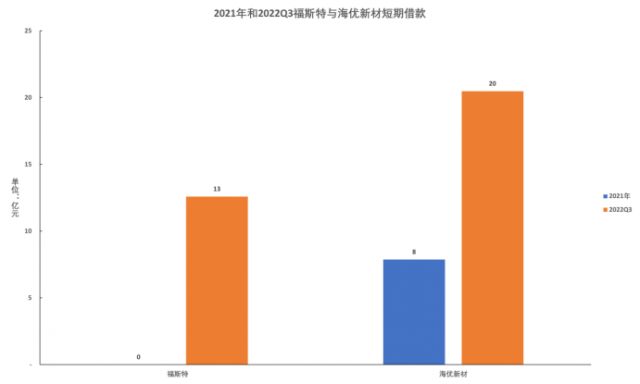

营运压力的陡增,也迫使企业提高借贷规模。截至2022Q3,福斯特的短期借款规模达到创纪录的12.59亿元,要知道,自上市以来,公司的短期借款最高不超过2000万。而海优新材的短期借款规模更是达到了20.48亿元,相比于2021年全年提高160%。受此影响,两者的资产负债率分别达到23.43%和59.14%,相比于2021年的10.94%和37.21%分别提升114%和59%。

值得注意的是,于2021年上市的海优新材,将其超过40%的募集资金用于补充流动资金以及偿还银行贷款,这与产业链其它环节将募集资金主要用于扩充产能形成了鲜明对比。同时,公司为了加速资金流转,部分销售额不得不采取折价方式通过中间商实现。

竞争格局稳固,POE带动产品结构升级

产品的高度定制化以及与产业链的深度协同,构筑了胶膜环节显著的进入壁垒,而微薄的现金利润,则降低了对于资本的吸引力。因此,胶膜环节始终保持“一超多强”的竞争格局,竞争也相对温和。Wind数据显示,“一超”福斯特2021年市占率达到52%,“多强”斯威克、海优新材、赛伍技术、百佳年代市占率分别为17%、13%、5%和3%。

随着N型组件的产业化落地不断加速,以及双面双玻组件市占率的不断提升,POE胶膜市场需求即将全面爆发,继而带动产品结构的升级。根据SMM最新披露的销售价格测算,POE胶膜相较于透明EVA胶膜和白色EVA胶膜分别高出约32.8%和23.0%。

考虑到上游POE粒子市场份额高度集中,国产化率较低,且存在一定的供给瓶颈,在现款现货付款方式的加持下,资金实力雄厚的头部企业竞争优势将愈发显著。目前,我国POE粒子年均进口量约为20万吨左右,而根据广发证券的预测,2023年POE粒子的需求量将达到33.9万吨。

相比于EVA胶膜,POE胶膜具有优秀的水汽阻隔性能、抗PID性能以及抗老化性能,主要被应用于PERC双面双玻组件以及N型组件。尤其是N型组件,由于TOPCon正面PID效应大于背面,HJT的ITO靶材和钝化层分别对水汽和紫外线较为敏感,因此必须使用POE胶膜或者EPE胶膜封装。

根据西南证券的研报显示,晶科能源的TOPCon组件以及多数厂商的HJT组件上下层均采用POE封装,XBC由于栅线在背面,因此多采用EVA+POE的封装方式。目前,福斯特、斯威克、赛伍技术等企业均推出了N型组件专用胶膜,并实现了批量供货或者小批量试用。

评论