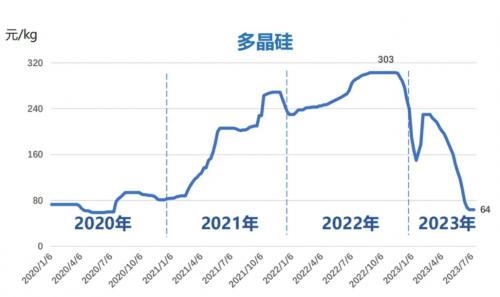

2023年8月,硅料供应紧张,带动硅料、硅片价格上涨,然终端项目需求未见明显修复,组件库存、成本压力骤增,价格持续探低,电池片利润受硅片、组件两头挤压,光伏行业内卷加剧,8月光伏项目签约、开工、投产动作频频,N型化、一体化、全球化加速推进。

开工项目:8月开工项目共计16个,主要集中在拉晶、硅片、电池片环节

据集邦咨询不完全统计,2023年8月光伏项目开工16个,其中硅料开工规模20万吨,拉晶开工规模50GW,硅片开工规模60GW,电池片开工规模69GW,组件开工规模21GW。硅料环节,8月其亚集团新疆准东二期10万吨高纯晶硅项目以及红狮集团青海海东硅基新材料项目一期10万吨多晶硅生产装置开工。

拉晶环节,8月有阿特斯光伏新能源全产业链项目一期30GW单晶拉棒项目以及隆基陕西西安年产20GW单晶硅棒项目开工,合计规模50GW。

硅片环节,8月有阿特斯光伏新能源全产业链项目一期10GW单晶切片以及天合光能江苏淮安年产50GW单晶硅片两个项目开工。

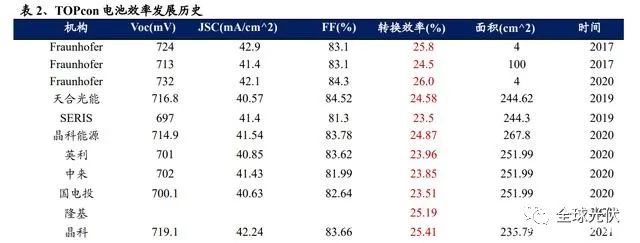

电池片环节,8月有6个开工项目,合计规模69GW,涉及阿特斯、大生能投、隆基、宏润新能源、天合光能、正泰新能6家企业,其中宣城宏润新能源产业园二期10GW光伏电池以及天合光能东台10GW高效光伏电池均采用TOPCon技术路线,其余企业暂未披露技术路线。

组件环节,8月有阿特斯光伏新能源全产业链项目一期5GW光伏组件、宣城宏润新能源产业园二期5GW组件、天合光能东台10GW高功率组件以及贵州威宁一道长通光伏组件二期1GW四个项目开工,合计规模21GW。

投产项目:8月投产项目共计18个,TOPCon产能加速放量

据集邦咨询不完全统计,2023年8月光伏投产项目18个,其中硅料投产规模5万吨,拉晶投产规模26.5GW,电池片投产规模81.5GW,组件投产规模41.3GW。

硅料环节,8月仅有弘元能源包头一期5万吨N型高纯晶硅投产。

拉晶环节,8月,天合光能越南基地6.5GW210单晶硅棒成功下线,晶科能源西宁二期20GW拉棒切方项目正式点火投产。

电池片环节,N型产能爬坡加速,8月投产项目均为N型产能,合计规模81.5GW,涉及天合光能、阿特斯、华东重机、新霖飞集团、琏升光伏、隆基、润海新能源、正泰新能8家企业,其中明确采用TOPCon技术路线的有70.5GW,占比高达86.5%;明确为HJT技术路线的有11GW,占比13.5%。

组件环节,8月有7个投产项目,合计规模41.3GW,涉及企业包括弘元绿能、弘元绿能、东方日升、英辰新能源、宏润新能源、大民新材以及正泰新能。N型组件加速投产,其中,明确为TOPCon组件的有20.5GW,占比约49.63%;明确为HJT组件的有15GW,占比约36.32%;大民新材甘肃民乐一期800MW为高效PVB双玻光伏组件;宣城宏润新能源产业园一期5GW组件暂未披露技术路线。

签约项目:8月签约或拟建项目18个,硅片、电池片、组件依旧是主要扩张方向

据集邦咨询不完全统计,2023年8月签约或拟建项目18个,其中,拉晶签约规模42GW,硅片签约规模32GW,电池片签约规模84GW,组件签约规模17GW,电池片及组件签约规模3GW。

拉晶环节,8月签约项目3个,涉及广东深之蓝(达州)大竹10GW单晶硅棒项目以及通威股份乐山峨眉山、五通桥各16GW拉棒项目,合计规模42GW。

硅片环节,8月仅有通威股份乐山峨眉山、五通桥各16GW切片项目签约,此次签约,通威股份补齐硅片环节短板,加速全产业链布局。

电池片环节,2023年8月电池片签约项目8个,合计规模84GW,其中,仅有两个项目公布技术路线且均为N型产能,合计规模14GW,占比16.67%,明确为TOPCon产能的有广东深之蓝(达州)大竹10GW TOPCon电池项目,明确为HJT产能的有百川畅银浙江湖州年产4GW高效异质结电池项目;晶澳科技加速全球化布局,拟27.15亿投建越南5GW高效电池项目;此外,正泰新能、通威股份两家企业扩张势头迅猛,8月电池片签约规模分别达28GW、32GW。

组件环节,2023年8月组件环节共有4个签约项目,合计规模17GW。格普光能福建龙岩5GW组件以及德林海安徽宣城2GW组件均采用HJT技术路线,其他签约项目尚未披露技术路线;正泰新能四川宜宾5GW组件项目分两期建设,一期3GW,二期2GW;此外,土耳其辰太阳能公司计划在南通经济技术开发区打造5GW先进高效光伏电池、5GW高效光伏组件和商用卫星太阳翼生产基地。

电池片及组件环节,8月4日,众能光储3GW钙钛矿太阳能电池组件签约重庆。

总的来说,2023年8月,电池片、组件环节盈利承压,然企业扩产热潮不止,行业内卷严重;头部企业补齐产业链短板,加速全产业链布局;N型产能快速放量,一体化、全球化产能持续扩张。

来源:集邦新能源

评论