氢能迎来高速发展期。近期国内政策持续发力,我们根据各省、自治区和直辖市出台的省级氢能产业发展规划统计,预计到2025 年,我国将建设加氢站超 1000 座(截止 2023 年底为407座)燃料电池汽车应用规模超过 11万辆( 截止2022 年底为 12,682辆 ),氢能总产值近万亿元。

氢能产业链较长,建议关注各环节设备投资机会。制氢端建议关注提纯设备(包括PSA装置、深冷分离装置) 碳捕集设备( 二氧化碳压缩机)以及电解槽;储运及加注端建议关注高压储氢瓶及阀门、压缩机、氢液化装置以及加氢站集成设备;用氢端建议关注燃料电池及氢燃气轮机。

原因及逻辑

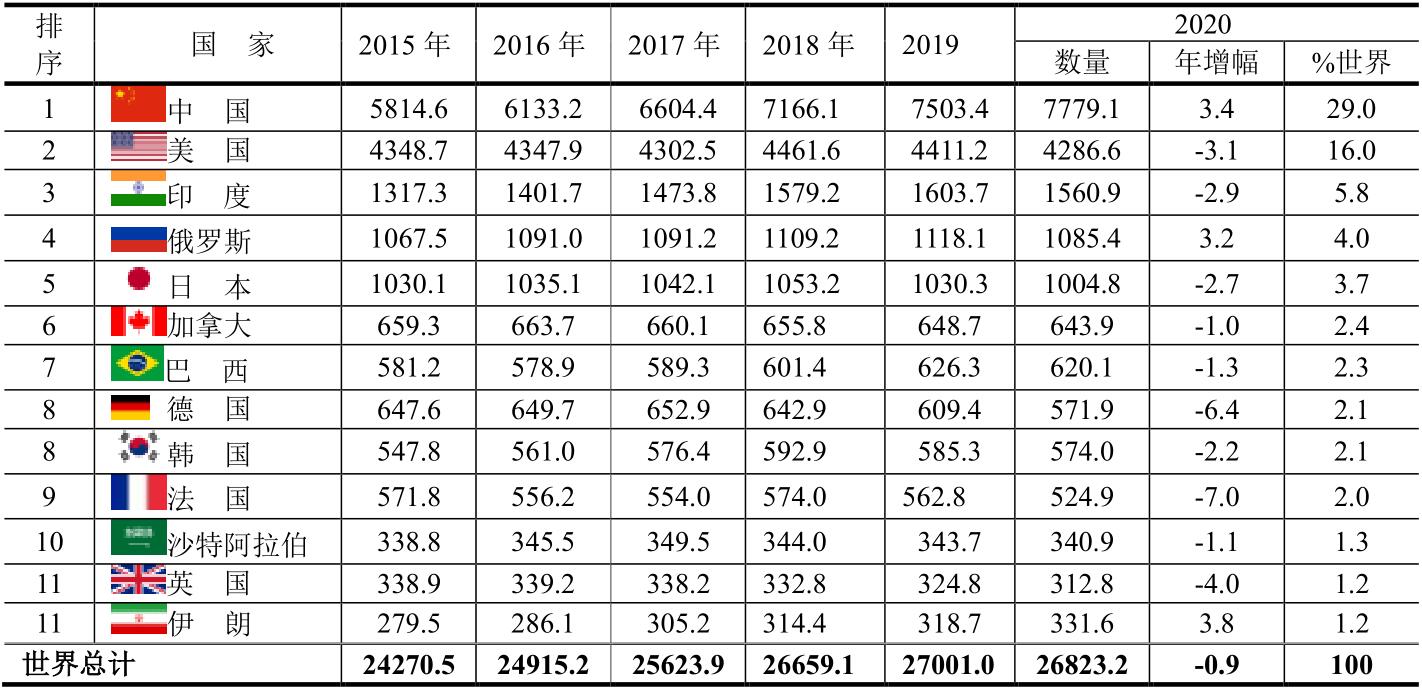

远期来看,氢能作为清洁能源,在碳中和愿景下存在较大发展潜力。根据中国氢能联盟研究院,预计到 2050 年全球对氢气的需求量将达到 6.6 亿吨,其中中国约为 1.95亿吨(2022 年产量为 3533 万吨),全球绿氢占比将达到 60-80%。

氢能当前发展瓶颈在于成本较高,包括氢价与燃料电池汽车。设备是氢能产业实现降本增效的关键环节之一。从成本占比看,根据我们测算,绿氢项目总投资中电解槽约占 24%(以大安风光制氢项目为例);根据《外供氢与现场制氢加氢站的氢气成本分析》及能景研究数据,加氢站投资总额中设备约占71%,其中压缩机占30%,氢能重卡中燃料电池系统约占 52%。相关政策出台将催化如氢气压缩机、燃料电池等设备需求实现规模效应,从而进一步完成设备降本路线,助力氢能产业实现快速增长的节点。

有别于大众的认识

1)市场认为氢能发展距离达到经济性拐点尚远。但我们认为:政策推动效力强劲氢能经济性已初步显现。2024年3月起,山东省对本省高速公路安装 ETC 套装设备的氢能车辆免收高速通行费,我们据此测算氢能重卡全生命周期成本有望降低 31.5%从而具备对纯电动重卡及燃油重卡的竞争优势。

2)市场认为目前氢能行业发展处于早期,相关公司氢能相关收入绝对额较小。但我们认为:产业快速增长将带来巨大市场空间,相关公司收入弹性较大。此外,率先布局氢能产业的公司具备先发优势,在行业迎来增长机遇时有望率先受益。

本期投资提示:

氢能产业发展提速,设备端有望优先受益。

1)氢气作为清洁能源,在碳中和愿景下需求较大:根据中国氢能联盟研究院,预计到2050 年全球氢气需求量将达到6.6 亿吨,其中中国约为1.95 亿吨(2022 年仅0.35 亿吨)。

2)设备降本是氢能突围的关键之一:当前氢能产业受成本制约,在无补贴情况下,氢价及燃料电池汽车成本高于锂电及燃油车,其中设备在各环节中占比较高(根据我们测算,大安风光制氢项目中电解槽占总投资成本24%;加氢站建设中设备成本占比71%;氢能重卡中燃料电池成本占比52%);因此通过政策推动及产业端的规模效应实现设备降本,是氢能产业链提高经济效益,实现产业突破的关键;

3)央地出台多项政策推动氢能行业发展,按地方目标统计,至2025 年全国将建成加氢站超1000 座,燃料电池汽车超11 万辆,加氢站设备、燃料电池等迎来投资机会。

制氢端:绿氢潜力巨大,电解槽为核心设备。

1)灰氢:化石能源制氢设备拓展过程中,主要受益方为提纯设备,包括PSA 装置(昊华科技)、深冷分离(杭氧股份、中泰股份);

2)蓝氢:在化石能源制氢基础上增添碳捕集设备,至2025 年需增设年捕集量2000 万吨的CCUS 设备,核心动力装置为螺杆压缩机,厂商主要包括冰轮环境、冰山冷热;

3)绿氢:国际氢能委员会预计到2050 年绿氢将占氢气总产量的60-80%,当前通过水电解制取,电解槽为反应场所,势银(TrendBank)预计2024-2025 年新增装机量分别为4.8GW、8.2GW,按均价计算分别达到66 亿元、112 亿元。根据高工氢电,2023 年出货量Top5厂商分别为派瑞氢能、隆基氢能、考克利尔竞立、华电重工及航天思卓,合计市占率达54%。

储运端:关注高压储氢瓶、氢液化装置。

1)长管拖车适用于200km 以内的小规模运输,,主要储存设备为高压气态储氢瓶;高工氢电预计2025 年站用储氢瓶市场规模将达到5.6亿元,车载储氢瓶市场规模达到34 亿元,主要玩家包括中材科技、中集安瑞科、京城股份、亚普股份、兰石重装、科新机电等;其中储氢瓶阀门成本占比约8.1%,对应2025 年市场规模2.8 亿元,主要玩家包括鲲华科技、舜华新能源及富瑞阀门等;

2)低温液氢适用于200km 以上的大规模运输,液化过程成本较高,核心设备为包含压缩机、膨胀机在内的液化装置,当前国产民用设备实现突破,相关公司有中科富海、航天六院101 所、中泰股份等。

3)输氢管道初始投资巨大但更具经济性,石化机械、国家管网、东宏股份等在管材、材料等领域发力以克服“氢脆”难题.。

加注端:加氢站集中建设,集成设备(含压缩机)放量在即。截至2023 年底,我国已累计建成加氢站407 座,我们根据各省级地区提出的氢能发展目标测算,未来两年集成设备增量市场空间至少为69.18 亿元(含站用储氢瓶),其中压缩机为29.23 亿元。国内加氢站集成设备商主要有国富氢能、海德利森、舜华新能源、氢枫能源、中集安瑞科等,氢压缩机设备商主要包括开山股份、石化机械等。

用氢端:燃料电池空间巨大,氢燃气轮机逐渐突破。

1)燃料电池:弗若斯特沙利文预计至2030 年,氢燃料电池系统的运输应用和固定式应用按销量计算的市场规模将分别达到70.02GW 和13.35GW。①电堆,2023 年上牌车辆电堆装机量达到931.2MW,CR5 达到62%,分别为神力科技(亿华通控股子公司)、国鸿氢能、捷氢科技、潍柴巴拉德以及氢晨科技;②空压机方面,主要公司包括势加透博、金士顿、东德实业;③氢循环部件,主要公司包括东德实业、瑞驱科技、浙江宏昇;④增湿器方面,主要公司包括伊腾迪、同优科技、沃瑞氢能;⑤电子水泵方面,主要公司包括合肥新沪、艾尔航空、飞龙股份。

2)氢燃气轮机:国内公司积极开展燃气轮机掺氢试验,主要包括上海电气、杭汽轮集团、国家电投等。

测试设备:随着电解水制氢市场的兴起和燃料电池技术的更新迭代,测试设备的需求显著提升。一方面,测试是保障氢能装备安全稳定运行的关键环节,测试设备需求将伴随电解槽及燃料电池市场空间的拓展而增长;另一方面,在电解槽大标方及燃料电池大功率的发展路径下,专业测试设备提供商基于检测能力经验积累将具备先发优势,国内厂商包括科威尔、锐格新能源、氢导智能、大连宇科。

推荐:科威尔,建议关注:中集安瑞科、兰石重装、华电重工、石化机械、冰轮环境、科新机电、中泰股份、杭氧股份、富瑞特装、京城股份等。

此为报告精编节选,报告PDF原文:

《化石能源-机械设备行业氢能产业链设备梳理:产业趋势逐渐明朗,氢能设备迎来机遇-申万宏源[]-20240319【74页】》

报告来源:【价值目录】

评论