2022年国内已完成招标的储能项目达到 29GWh(其中独立储能 21GWh),2023 年随着电池成本下降,储能经济性提升,储能装机有望超预期增长。

储能在电力系统中具有刚性需求,2023 年储能有望保持高增态势。

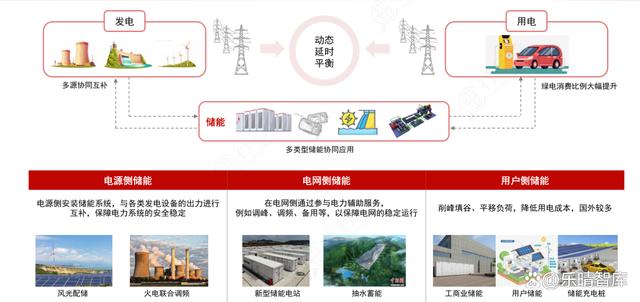

在电力系统领域,储能的应用场景可分为发电侧、用户侧以及电网侧。

发电侧可用于系统调频、可再生能源并网、电力调峰、辅助动态运行等;在用户侧主要用于电力自发自用、峰谷价差套利、容量电费管理和提升供电可靠性等;在电网侧主要用于可再生能源并网、缓解电网阻塞、延缓输配电设备扩容升级等。

随电力系统向着“高比例可再生能源和高比例电力电子设备”双高趋势快速发展,峰谷价差在分时电价政策下持续拉大,进一步提升用户侧储能项目的盈利空间。

储能在电力系统主要应用场景:

海外来看,美国政策积极推动,大储建设加速,欧洲大储商业模式较为成熟多元,能源通胀叠加地缘政治刺激户储 需求快速增长,机构预计全球储能 21-25 年复合增速有望达 90%,其中户 储长期 5 年复合增速达 91%。

储能行业概览

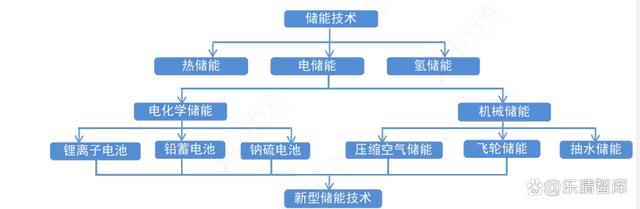

储能根据能量存储形式的不同,可分为电储能、热储能和氢储能。

电储能是最主要的储能方式,按存储原理的不同可分为电化学储能和机械储能两种技术类型。

其中,电化学储能是指各种二次电池储能,主要包括锂离子电池、铅蓄电池和钠硫电池等;机械储能主要包括抽水蓄能、压缩空气储能和飞轮储能等。

按照CNESA口径,新型储能技术包括锂电池、钠硫电池、铅蓄电池、液流电池等电化学储能技术,以及飞轮储能和压缩空气储能。

“十四五”期间储能有望呈现多种技术路线并举的发展态势。

储能产业链

行行查 | 行业研究数据库 资料显示,储能产业链上游包括电芯厂家和各类电子元器件厂家。

储能产业链中游主要包括储能电池厂家、、PCS(双向变流器)厂家、BMS(电池管理系统)厂家、EMS(能量管理系统)厂家以及储能系统生产商等。

产业链下游则包括储能系统销售渠道(安装商、贸易商等)以及包括发电侧、电网侧和用户侧在内的各类用户。

其中,储能电池和储能逆变器为储能系统两大关键材料,成本占比分别为60%、20%。因此,储能市场空间测算主要以测算储能逆变器以及储能锂电池市场规模为主。

储能产业链:

资料来源:沃太能源招股书

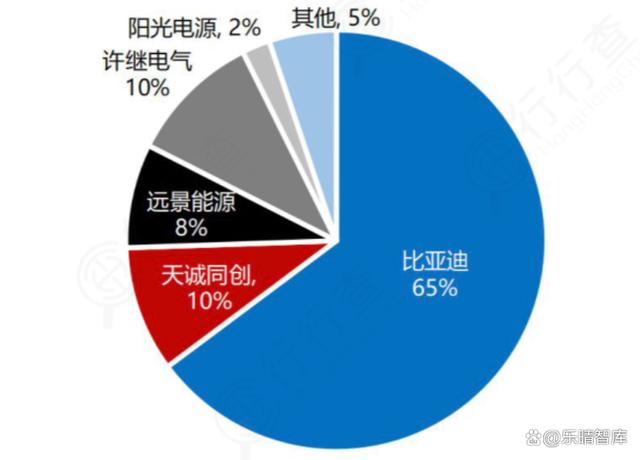

储能电池行业的竞争格局较为集中,头部效应较为明显。从全球市场来看,2022年,宁德时代和比亚迪的市场份额仍位列前两名。在国内市场,2021年宁德时代储能电池市场份额近六成,如果考虑到时代上汽的份额,宁德体系的公司市占率更高,比亚迪紧随其后,储能电池市场份额16.0%。中创新航排名第三,市场份额4.3%。

据不完全统计,2023年初至今国内储能系统项目中标容量4.3GWh,中标容量排名第一的企业是比亚迪。截至目前,2023年1-3月储能系统中标均价分别为1.43元/Wh、1.48元/Wh、1.22元/Wh,其中,2023年1月中标均价同比基本持平,2023年2-3月同比呈下降趋势。

储能变流器(PCS)可以控制储能电池组的充电和放电过程,进行交直流的变换。

据弗若斯特沙利文数据,按容量计算出货量,2021年全球储能逆变器出货量前五名分别为Power Electronics、阳光电源、SMA、科华数据与上能电气,市占率分别为24.8%、12.4%、11.4%、9.5%和6.7%,CR3和CR5分别为48.6%和64.8%。我国在前十席中占据七席,市占率超50%。

仅就户用储能逆变器来看,2021年全球用户侧储能逆变器出货量前五名分别为特斯拉、派能科技、比亚迪、华为和LG Energy,我国出货量占比超40%。

随着锦浪科技、固德威、德业股份等国内企业在储能变流器中的生产、渠道布局建设加速,预计我国在储能逆变器方面的市场份额有望进一步提升。

近年来,具有提升储能实际效益的政策频频出台。国内多地政府规定了对可再生能源并网侧保障性规模内的强制配储要求及支持政策,有望加快储能产业的发展。

随着新能源在总发电量的应用比例加大,新能源并网侧配储需求持续提升,储能行业成长空间广阔。

海外户储需求爆发,国内随着电力现货市场制度的完善以及储能市场规范等相关制度的出台和推动,市场空间也会逐步释放,储能系统关键环节有望迎来发展机遇。(来源:乐晴智库)

评论