虽然竞争激烈,但光伏行业仍然充斥着大量的组件 "供应商"。

没有人真正知道确切的数字,有些公司来了又走,有些公司关闭了工厂,这些工厂再也没有重新启动过;有些公司认为,与通过生产组件赚钱相比,仅仅做一家分销商是更安全的选择。

行业活跃组件供应商的实际数量可能接近100家,但这是一个非常慷慨的数字,它把20-30MW的工厂也算作对整个行业的价值。

当新疆问题在2021年出现时,全球似乎出现了一种长期的下意识反应,但主要是在美国境内的、具有品牌意识的全球企业/公用事业公司。这些公司匆匆忙忙的与这100家组件供应商做一些核实,它们的组件不含新 疆制造的多晶硅、原材料以及冶金级硅料等。

业内将这种情况仅仅视为一个简单的“打勾”练习,本文解释了这为什么是错误的,以及为什么重点应该放在一个更相关的问题上:哪些公司在自行制造,以及,在哪里制造?

自2022年初以来,笔者在PV-Tech上撰写了一系列文章。本文跟进了这些文章引入的关键主题,探讨了这一行业目前处于产能主导模式,全球组件供应如何集中在约50家重要的组件供应商,n型技术的应用如何在未来几年在行业内推进,以及组件价格预计会在未来18-24个月内保持在当前水平的原因。

光伏行业仍然充斥着大量的组件 "供应商"。没有人真正知道确切的数字;有些公司来了又走;有些公司关闭了工厂,再也没有重新启动;有些公司认为,与通过生产组件赚钱相比,仅仅做一个分销商是更安全的选择

组件供应商、组件生产商和光伏制造商:区别何在?

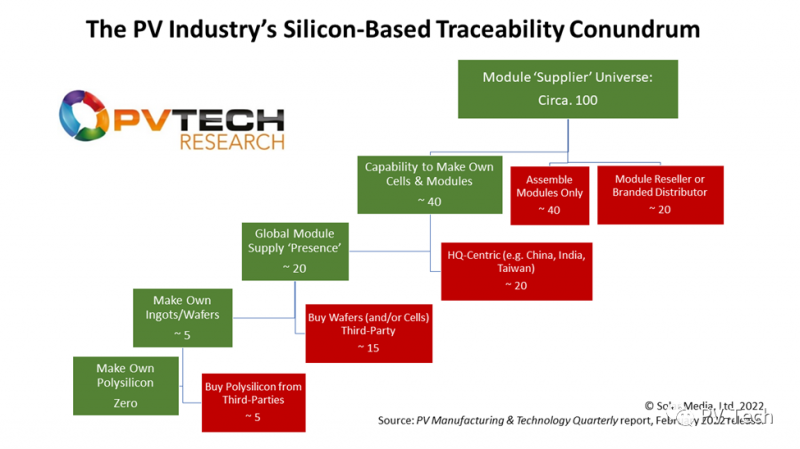

让我们从目前全球约100家光伏组件供应商开始,为什么它们中的大多数对其上游供应链、技术路线图和物料清单几乎没有控制。笔者试图在下面的流程图中形象的说明这一点。

首先要意识到,这些数字并不准确;就内部生产组件或积极向海外市场发货的组件供应商的数量而言,这些数字是经常变化的。因此,为了呈现这里的基本概念,笔者对数字进行了四舍五入处理。

在组织结构图的顶部,起点是约100家组件供应商。今天,100家组件供应商构成了整个行业,他们占全球出货量的99%以上。首先,笔者将它们分为三类:非生产性分销商/经销商,即只有组件,他们从其他公司采购电池,以及那些拥有内部电池和组件产能的供应商。

这里的比例大约是20:40:40。这意味着,今天有大约40家公司可以提供组件,其中的关键部件(太阳能电池)也是由同一家公司制造的(要么在同一制造厂,要么在不同的地点/地区/国家)。

今天,在约100家销售光伏组件的公司中,只有五家全球供应商生产自己的硅锭、硅片、电池和组件。然而,这些公司中只有少受几家自己生产多晶硅,而多晶硅正是2021年新疆问题关注的价值链的一部分

沿着上图的左手边往下看,这40家电池/组件生产商的下一个关键细分领域与它们的组件供货 "范围"有关;也就是说,这些公司是否是在同一地点生产产品(电池和组件),并主导最终组件出货量。

今天,对于中国和印度的一些公司来说,这种情况最为普遍。在这种光伏商业模式中,中国版本占了极大的比重。这非常重要,因为这些公司往往没有任何机会进入海外市场,而且在许多情况下,坦率的说,除了以国内为中心的业务外,这些公司对做任何事情都不感兴趣。它们在很大程度上可以从全球组件供应商的候选名单中删除。

这使目前拥有内部电池/组件产能和全球化供应足迹的组件供应商减少到20家。

接下来,根据这20家公司中有多少是自己生产硅锭/硅片的,笔者对这一分组进行了细分。目前,相当于只有五家公司控制着从铸锭到组件的生产,这些垂直一体化公司也是全球范围内的头部组件玩家。

其他15家属于电池/组件生产、全球组件专业供应类公司,它们从其它公司购买硅片,当然,这些其它公司大部分都来自中国国内。

因此,组件供应商的名单现在已经从约100家减少到只有5家,可以说它们控制了从拉锭到组件在内的内部产能。单单这一点可能就会让很多人感到惊讶,但下一步更能说明问题。

这五家组件供应商中自己生产多晶硅的公司不多,料也不大。每家都依赖别家生产价值链上的这一环节,而价值链目前正在经历着短期审查。或者换句话说,光伏行业没有一家完全垂直整合的全球组件供应商,这是一个重大的问题。

这是一个在过去20年中,中国太阳能行业允许发生的问题。这是一个在过去12个月中,由于多晶硅定价影响其它所有人的问题。这是一个被简单掩盖的问题。整条价值链上的人们都设法说服自己他们购买的产品是一种商品化产品。

一个简单的事实是,没有一家全球光伏组件供应商能够完全控制出售给终端市场组件的所有关键部件,也就是从多晶硅、硅锭、硅片、电池、组件。事实上,从上面的图片来看,只有少数几家公司生产硅片,只有不到二十家公司自己制造太阳能电池。

多年来一直忽视内部产能的价值

多年来,光伏组件供应商几乎以一种轻率的方式对待内部产能问题:这并不重要,轻工厂是未来的方向,所有的硅片和电池都是一样的等等。此外,大约10-20年前,大多数公司就开始加强垂直整合,至少从硅锭到组件,并大力宣扬灵活的供应链是多么的好。

通过销售内部硅片和电池,从竞争对手那里购买更便宜的版本用于自己的组件,获得更多的利润。

这种对内部质量控制无所谓的态度甚至延伸到数家中国组件供应商的下游业务,这些供应商有相邻的内部业务部门,开发并持有太阳能电站。如果一个太阳能发电站的主要组成部分(组件)受到损害,这对整个电站的建设质量意味着什么。

事实上,多年来,弄清楚 "谁制造了什么"几乎是一项秘密工作。拥有内部硅片/电池/组件产能的公司不再报告任何产能数据。现在,许多公司只提供一个业务部门的收入信息,组件销售只是其中的一部分。

多年来,笔者觉得在这个领域几乎只有自己在发出声音。笔者一直在写为什么了解谁做了什么的重要性。

从笔者的角度来看,这样做的动力主要是基于质量控制和技术路线图所有权。如果你无法控制构成组件的关键部分,你怎么能真正掌握组件质量?如果你只组装一个组件,你又如何拥有技术路线图?

多年来,笔者一直认为,少数几家至少能够生产硅锭/硅片和电池/组件的公司可能会对此直言不讳,并将其作为市场上的一个主要差异化因素。但这甚至都没有发生,可能是因为即使是这些公司也经常会在时机合适时(主要是在可以挤出几个利润点时的季度末),将硅片、电池和组件(OEM供货)外包。

转眼到了2022年,这一行业现在痴迷于以某种方式获得一张证明多晶硅不是在新 疆制造的文件。从物料清单的角度来看,这似乎推动了内部审计。

这完全是一种下意识行为,根本忽略了大局。

是的,有很多理由说明,全球行业今天需要了解这些。对大部分西方世界来说,在新 疆问题上获得能见度是件大事。但是,这究竟是如何让人们最终提出,是谁真正支持生产用于太阳能组件的部件的问题的?

这一行业如何才能在审计方面取得进展?

显而易见,目前存在一种驱动力,那就是进行某种审计以在一个方框内打勾:该组件不包含新疆生产的多晶硅。今天这样做只是为了勾选一个特定的方框,而不是出于与组件质量或了解谁制造什么有关的原因。

现在,这确实引出了一个问题:有多少组件供应商可以控制谁在价值链的更上游,生产什么以及在哪里生产什么。这些公司如何了解它们的电池制造商会在12个月内做什么?它们将购买谁的硅片?届时将使用哪种多晶硅?

对大多数下游企业(组件买家和用户)来说,唯一值得庆幸的是,价值链审计似乎只是前瞻性的,而不是追溯性的。这让业界集体松了一口气,因为如果审计是追溯性的,那么整个行业肯定会恐慌。

价值链审计的出发点必须是基于谁在太阳能组件中生产什么,这是有道理的。例如,一旦了解到该公司只是一家组件装配商,或者可能在内部使用电池或硅片制作自己的组件,那么就有可能形成该组件供应商只是在12个月内从电池制造商那里购买可用产品,而对中国境内多晶硅来源没有任何发言权的判断。

了解谁在哪里生产什么可能也是一种最好的方法,因为它使每个人都处于一个可以应对光伏行业下一个 "事件”的有利地位。今天,影响这个问题的两个事件是新 疆问题和美国进口关税。没有人知道3-5年后会出现什么问题,但几乎可以肯定的是,这需要了解全球光伏制造和供应链。

目前,我们很难了解谁在推动产能和价值链审计的清晰度。人们对此有强烈的意愿,越来越多的全球组件买家正在向组件供应商提出这个问题。但要做到这一点,最好的办法是全球领先的组件供应商——首先是约五家生产从铸锭到组件的供应商——采取积极主动的立场,对自己的产品进行“清洁”,而不是简单地将新疆多晶硅用于在东南亚生产并运往美国市场的组件。这种做法过于狭隘,忽略了大局。

实际上,领先的五家公司有机会将自己与当前行业中其他约95家组件供应商区分开来。仅仅这一点不应该就成为驱动力吗?可悲的是,似乎每个人都在做今天需要做的、最低限度的工作,没有人抓住在未来成为领先的首选供应商的当下机遇。但是,只要这五家参与方中有一家采取行动,其他参与方就必须跟进。

行业能否会发生变化,拥有完全集成的c-Si组件供应商?

好吧,这个问题也许再一次成为当前需要关注的重大问题。

大约15-20年前,从多晶硅到组件生产全面垂直整合的问题曾短暂出现过。它很快就变得不合时宜,在过去的10年里,没有人真正把它作为一种可信的商业模式来推进。

然而,有迹象表明,这种模式可能会再次出现,并创造一种新的全球组件供应商类别,在2025-2030年间主导整个行业。这将是笔者在PV Tech的下一篇文章的重点,目前的工作路线是:谁将在2025年成为全球领先的光伏组件供应商?请关注下周的PV Tech文章。

最后,应该记住的是,有一家全球组件供应商确实完全控制了内部组件,并且不依赖来自中国或其他地方的多晶硅。这家公司当然就是First Solar。

作为目前行业唯一的薄膜生产商,First Solar必须100%拥有内部组件和路线图。令人遗憾的是,在过去20年中试图建设薄膜工厂的其他200家公司今天并没有参与其中。

评论