主要从产业链各环节分析2023年的供需情况和技术进展。

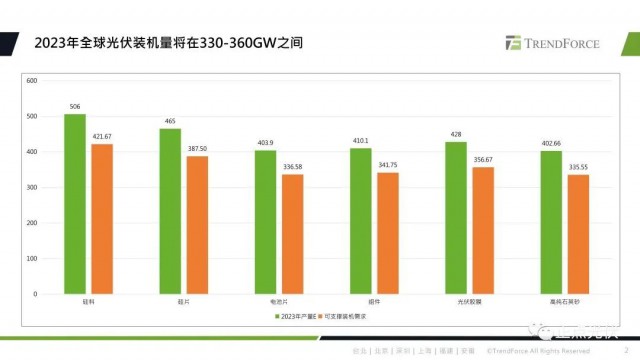

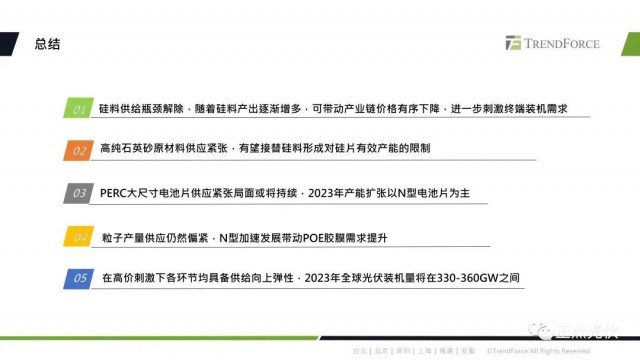

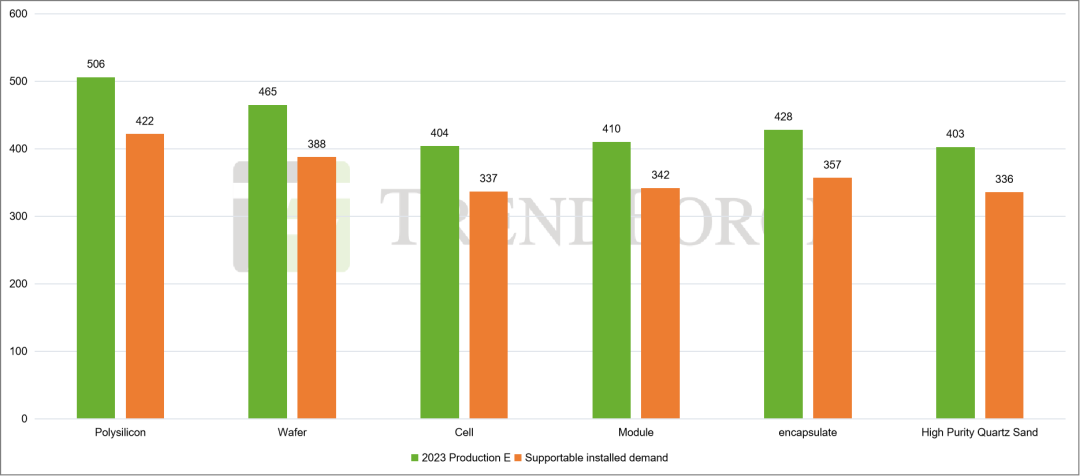

首先对产业链各环节2023年的市场量以及光伏装机量进行预估。从数据上看,2023年硅料整体供应充足,不再是制约产业发展的瓶颈环节。硅片端因为高纯石英砂的供应偏紧,从而造成了坩锅产出的受限,这也将影响到硅片的实际产出。电池片环节因为2022年下半年以来,新建产能主要还是以n型技术为主,新技术产能释放具有较大不确定性。PERC的产能扩张处于停滞状态,2023年大尺寸PERC电池片或将出现供需紧平衡的状态。主要还是关注TOPCon电池片的实际产出。胶膜方面,poe粒子目前主要还是依赖进口,随着n型需求的提升,poe粒子的供应端也会较为紧张。但是以上各环节在较高的资金刺激下,实际产出都具备了向上的弹性。所以综合的产业链的实际产出数据,我们预计2023年全球装机量将在330-360GW之间。

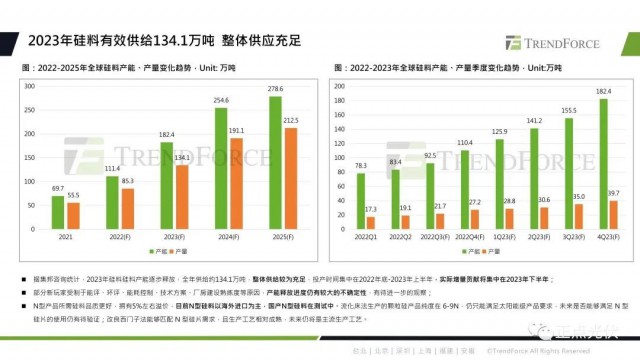

各环节2023产能供给情况和技术进展情况。首先是硅料环节,随着硅料世界产能的逐步释放,2023年硅料的有效供给大约是134万吨,可支撑375GW以上的装机,大约是505GW的组件产出,整体供应比较充足,新增产能集中在2023年的下半年。在需求强劲的情况下,2023年上半年硅料的供应将处于偏紧的情况。部分新玩家受制于环评、能评、技术方案的原因,产能释放进度具有较大的不确定性,n型产品的发展也拉升了n型硅料的需求,目前n型硅料还是以海外进口为主,流化床法生产的颗粒硅产品纯度还是只能满足太阳能级产品的需求,是否能满足n型硅片的产能还有待验证。但是改良的西门子法能够完全满足n型硅片的需求,而且它的生产工艺相对成熟,未来仍是主流生产工艺。

接下来是硅片的产能以及技术方向。2023年,硅片企业进入了新一轮的扩产周期,头部企业为了保护自身规模优势,产能在持续扩张。新玩家以及二线企业也在持续的扩张产能,龙头企业的产能集中度在持续的下滑,整体行业的竞争格局趋于分散。在硅片生产环节中需要用到的坩锅材料、高纯石英砂紧缺的态势也是比较确定的,这也将对硅片的实际产出形成限制。但这也在一定程度上缓解了硅片竞争格局的恶化。大尺寸及薄片化也是比较确定的,2023年大尺寸市占比将突破90%,硅料的紧缺以及价格高企加速了各硅片企业薄片化的推动进程。此外,随着下游电池片环节技术迭代的不断加速,n型硅片的渗透率也将不断提升,目前,n型硅片的总体产量还比较低,占比大约是在8%左右。随着TOPCon电池片的量产,预计2023年占比将提升至20%以上。

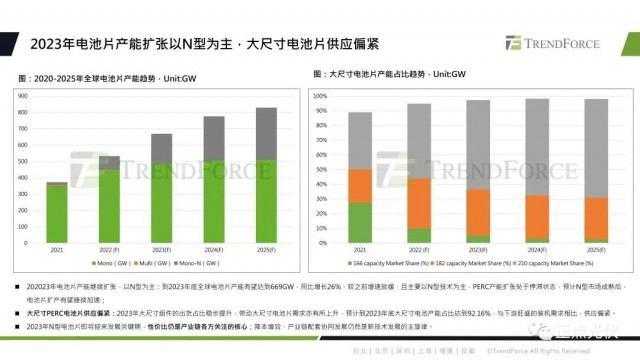

电池片环节。2023年电池片产能继续扩张,主要以N型为主。到2023年底,全球电池片产能有望达到669GW,同比增长26%,对比之前增速是在放缓的。等到N型市场成熟,电池片的产能有望继续扩张。大尺寸PERC电池片的供应会偏紧。2023年大尺寸组件的出货占比稳步提升,这也将带动大尺寸电池片需求的上升,预计到2023年底,大尺寸电池产能占比达到92%。目前因为扩展产能主要以N型为主,PERC电池片的产能扩张处在停滞的状态,与下游旺盛的装机需求相比,大尺寸PERC电池片的供应将偏紧。2023年N型电池片即将迎来发展的关键期,性价比是各方面关注的核心,降本增效、产业链配套协同发展仍然是新技术发展主旋律。

TOPCon因为它的性价比优势,实现了率先放量。预计到2023年底,N型电池片的产能将达到180GW,占比约为25.7%。

观察不同的N型技术路线,现阶段TOPCon因为具备了一定的性价比,所以产业内当前TOPCon的扩产比较接近,2023年的产能可以达到大约是在100GW左右,占总产能的56%。目前HJT的设备投资成本费用十分高昂,也需要薄片化、银浆、靶材的去推动进一步的降本,这样它的产业化才能更具优势。HJT2023年产能大约是在47.5GW左右,占N型总产能的26%。XBC技术方面,隆基推出了HPBC的技术路线,爱旭推出了ABC电池,该路线可以更好的利用P型硅片的优势。当前需要关注良率和产能落地的情况,2023年XBC合计产能约为32GW,占N型总产能的18%,我们预计这三种路线将在一定时期内并存,共同对PERC形成替代。目前每种技术路线的渗透率都比较低,关键还是要看成本的性价比和产品的差异化。

具体来看TOPCon技术的产能进展与效率方面。据统计,截止到目前,TOPCon的已建产能大约是在34.8GW,2022年再建产能约为67.3GW。从目前公布的项目来看,规模还是十分可观的。目前TOPCon电池的扩产还是以存量玩家为主,储备项目前期投产的量产数据会比较关键,如果良率方面的问题可以得到有效的改善,后期项目的推进将会更有信心。

当前,TOPCon头部企业的量产效率都突破了24%,比PERC平均要高0.5%-0.8%,2023年的量产效率也有望朝着24.5%-25%迈进。TOPCon的实验室转换效率目前都超过了25%,今年的四月份晶科公布了182版型的n型TOPCon电池片的转换效率,已经达到了25.7%,打破新的记录。

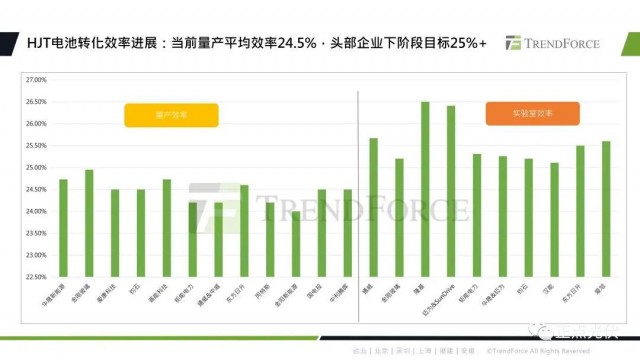

再来具体看一下HJT技术产能进展及效率方面。目前HJT技术发展进入瓶颈期,全球企业宣告的已建成产能为11.6GW。虽然规划的产能比较多,但是待建的产能还是比较少的。核心原因还是因为当前HJT的生产成本相对较高,与PERC量产效率并未显出更高水平,产品溢价有限。

从实验室效率来看,HJT技术的电池转换效率已经实现了25%的突破,今年隆基更是将最高纪录刷新到了26.5%。近期迈为采用的双面微晶设备使HJT电池的转换效率达到了26.41%,在量产效率方面,目前国内多家企业都可以实现24.5%以上的平均量产转换效率,随着设备的不断升级以及双面微晶技术的量产,2022年HJT有望实现量产效率25%的突破。

目前HJT技术降本增效的路径还是比较确定的,硅片端主要是薄片化以及半片工艺的发展,金属化浆料方面,包括低温银浆的国产化、规模化降本;银包铜、电镀铜上降低银浆的耗量,靶材价格以及用量的下降,还有设备国产化、规模化降本等方面。

再来看一下新技术中XBC电池方面。XBC电池可以分为经典的IBC电池、PVC电池以及HBC电池。经典的IBC电池可以采用P型硅片或者N型硅片,此外还可以与TOPCON电池进行结合,形成了PVC电池,与HJT电池结合形成HBC电池,兼具两者的优点,实现更高转换效率。目前XBC的合计产能达到41.2GW,已建成的产能大约是2.67GW。从产业化发展来看,目前海外有成熟的IBC产品,国内产业化进程也正在加速。国外IBC电池的引领者SunPower最新一代的Maxeon6,它的量产转化效率已经突破25%。国内爱旭和隆基都进行了比较大规模的产能布局,有些产能也将在今年年底建成。目前IBC及HJT的生产成本还比较高,只有当各自的独立技术路线本身具备了性价比,以及产业化成熟的时候,HBC和IBC才有望达到进一步的发展。

组件环节。全球组件产能也在持续的扩张,2023年底组件产能达642GW,同比增长了21.8%。其中国内组件企业扩产产能占多数,海外地区产能增长主要是国内一、二线类企业在东南亚的产能布局。还有像欧洲、印度、美国、韩国等地受本土化支持,部分当地的组件企业也有新建产能释放。2023年,随着在规模优势、成本优势以及品牌渠道优势,一体化组件厂商有望率先受益,盈利得到修复。

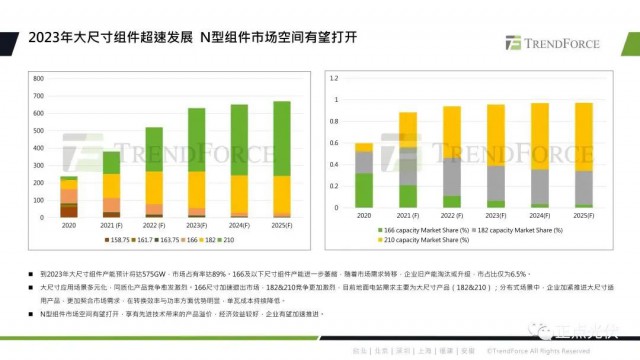

到2023年大尺寸组件产能预计575GW,市场占有率达89%,166及以下尺寸组件产品进一步萎缩,随着市场需求转移,企业旧产能淘汰升级,166市占比仅为6.5%。大尺寸应用场景多元化,地面电站的应用主要以大尺寸为主,在分布式中企业也在推进大尺寸的应用,以适应市场需求。N型组件因为享有先进技术带来的产品溢价,经济效益较好,企业有望加速推进。

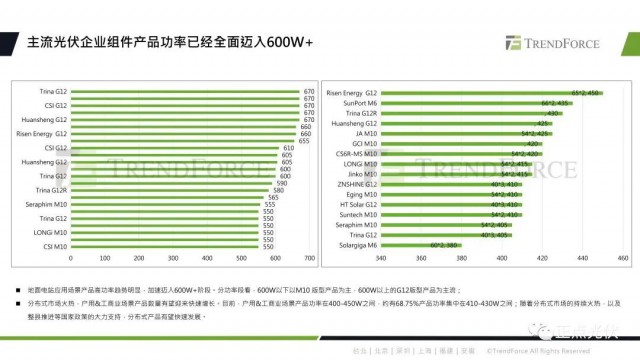

目前主流光伏企业组件产品功率已全面迈入了600W+,分功率段来看,600W以下以M10版型产品为主,600W以上的主要以G12版型产品为主。产品数量有望快速增长,目前来看,户用及工商业场景产品功率大多在400到450W之间。随着分布式市场的持续火热,和整县推进国家政策的大力支持,分布式产品有望快速发展。

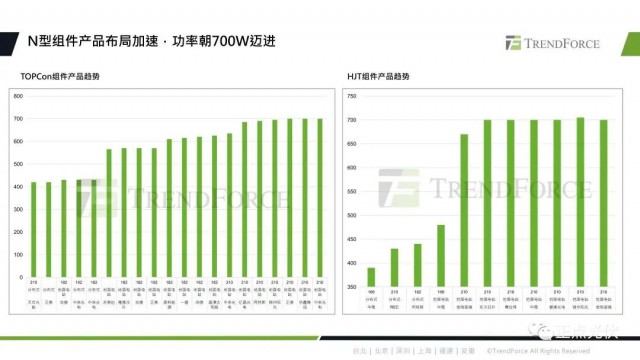

随着n型技术不断升级加速,采用大尺寸加n型的技术,组件功率可以达到700W+。实现了技术性的突破,这也是未来光伏行业新技术、新产品的开发方向。

评论