氢能作为新型能源体系的重要一环,对减少温室气体排放,尽早实现碳达峰、碳中和目标具有重要意义。当前,以新能源为轴心的国际能源竞争不断深化,抢抓国际市场机遇,推进燃料电池、电解槽等各项关键技术全面成熟,加快推动氢能在交通、工业、储能等领域的重点应用,是推动氢能产业高质量发展的关键所在。据中国氢能联盟预计,到2025年,我国氢能产业产值将达到1万亿元;到2050年,氢气需求量将接近6000万吨,实现二氧化碳减排约7亿吨,氢能在我国终端能源体系中占比超过10%,产业链年产值达到12万亿元,成为引领经济发展的新增长极。

01 概述

氢能是氢和氧进行化学反应释放出的化学能,是一种二次清洁能源。根据氢制取过程的碳排放强度,氢被分为“灰氢”“蓝氢”和“绿氢”。目前,我国氢气制取以煤制氢方式为主,占比约80%。未来,随着可再生能源发电成本持续降低,绿氢占比将逐年上升,预计2050年将达到70%。

氢能来源广泛,具有能量密度高、清洁安全、灵活高效、应用场景广泛、储运方式多样等优点,是推动传统化石能源清洁高效利用和支撑可再生能源大规模发展的理想能源载体,被誉为二十一世纪的“终极能源”,受到各国广泛关注。

02 产业链图谱

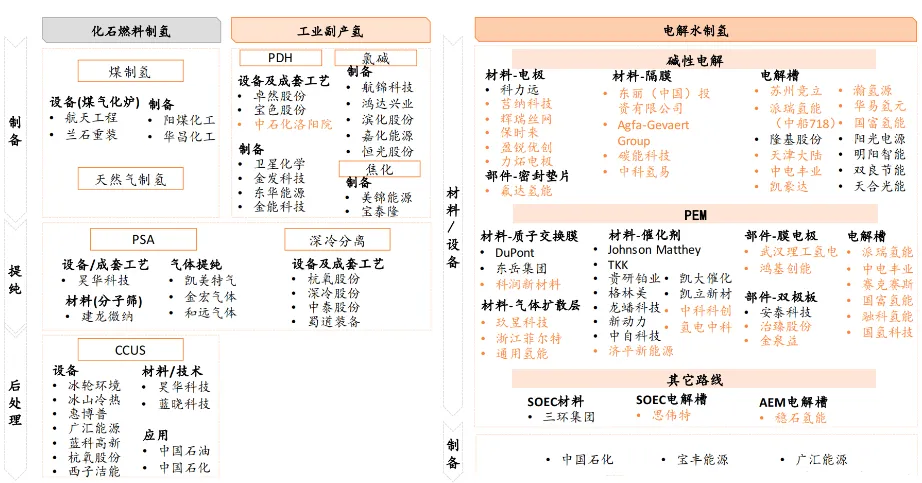

氢能产业链图谱

◆氢能产业链上游

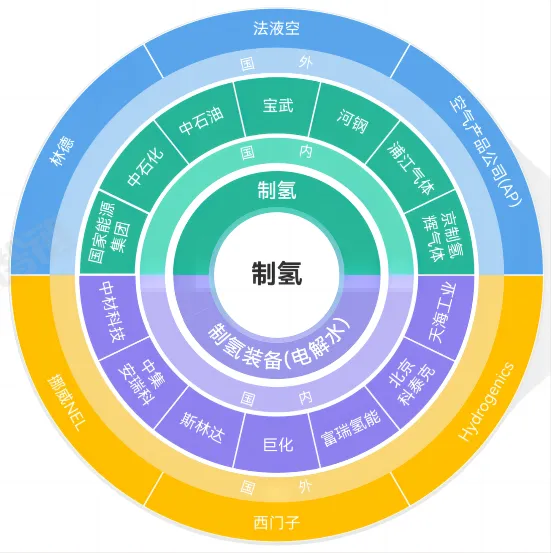

氢能产业链上游主要为制氢。国外主要制氢方式为天然气重整制氢,而我国主要利用工业制氢,现有工业制氢产能约2500万T/A,其中煤制氢产能约1000万T/A,约占总量的40%,占比最大,成本最低,约为10-13元/公斤。其次是工业副产氢约800万T/A,制氢成本约为10-16元/公斤。而电解水制氢的成本约为30-40元/公斤。随着电解水制氢成本的持续下降,未来电解水制氢成为各国瞄准的方向和攻关重点。

中国制氢主要技术及优缺点比较对比

从制氢技术来看,质子交换膜、电解槽等核心技术尚未突破,高速率制氢设备还在研发阶段。目前国内电解水制氢路线以碱性电解槽为主,主要是碱性电解槽技术路线成熟,成本具有显著优势。PEM电解槽由于成本高,商业推广依然需要时间,且技术优势不明显。固体氧化物水电解槽采用水蒸气电解,高温环境下工作,能效最高,但尚处于实验室研发阶段。目前,电催化剂、质子交换膜、膜电极、双极板等核心组件技术国内外差距较大,大量依赖外国进口。

其中,质子交换膜作为PEM制氢技术的核心材料被国外企业占据主导,全球市场占有率超过90%。国内的质子交换膜制造企业面临技术、市场、人才和资金的四大壁垒,目前山东东岳集团已研制出接近杜邦Nafion性能的产品,阳光电源与中国科学院大连化学物理研究所合作推出SEP50PEM电解槽,功率为250kW,是目前国内具备量产能力的PEM电解槽。

制氢相关企业

◆氢能产业链中游

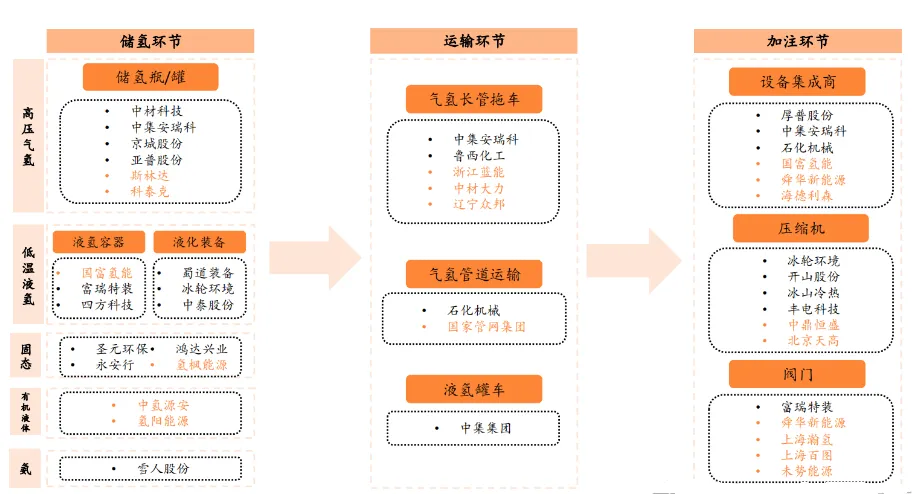

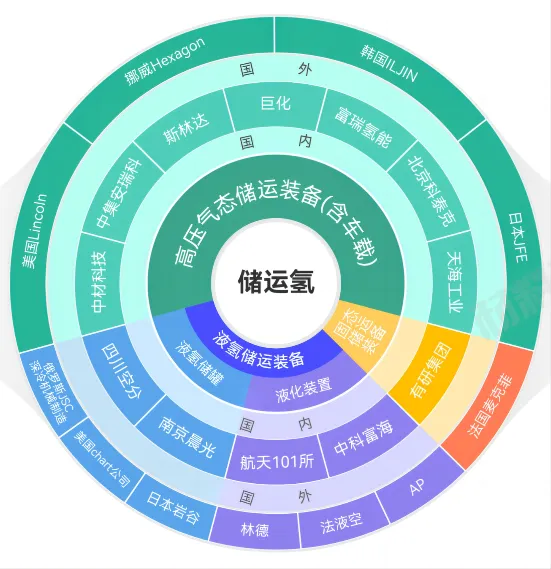

氢能产业中游主要包括储运氢和加氢站建设。储运氢环节,主要有高压气态储氢、低温液态储氢、固体储氢和有机液体储氢等方式。当前,美国、欧洲已分别建成2600km、1500km的氢管道,而我国氢气管道里程约400km,在用管道仅有百公里左右。储运氢环节成为我国氢能产业亟待攻克的环节。

三种氢储运比较

由于成本低、使用方便、储存条件易满足等优势,高压气态储运氢是目前储运氢的主流方式。国内由于高端碳纤维技术不够成熟,无法规模化生产且复合材料成本较高,目前主要以35MPaIII型瓶为主,所以低成本高压临氢环境用新材料将是研发的重点。

欧洲、美国、日本等国家和地区液氢技术发展已经相对成熟,低温液态储运氢等环节已进入规模化应用阶段。我国液氢技术主要应用在航天领域,民用领域尚处于起步阶段,氢液化系统的核心设备(氢透平膨胀机与低温阀门等)仍然依赖于进口,液氢储罐制造技术与装备与国外也有一定的差距。因此,如何降低液化与贮存成本是低温液态储氢产业化的发展方向。

由于安全性、稳定性等优点,固态金属氢化物储运氢将成为我国未来发展的重点。目前,国内金属氢化物储氢应用还较少,正处于研发与示范阶段,提高金属氢化物的储氢量、降低材料成本、提高金属氢化物的可循环性等将是未来的研究重点。

储运氢相关企业

而在加氢站建设方面,截止到2021年底,日本拥有全球最多的加氢站,达159座。美国的加氢站数量逐年提升,到2030年将超过韩国、日本、中国数量的总和。我国计划到2030年建设1500座加氢站,加氢站数量正稳步提升。未来,美国和亚洲将成为加氢站数量领先的国家和地区。

加氢站相关企业

◆氢能产业链下游

氢能产业链下游包括燃料电池以及终端应用,其中燃料电池是核心也是最具发展潜力的环节。在燃料电池环节,日本、美国、韩国均已研发出氢燃料电池车辆并投放市场,我国氢燃料电池领域整体处于成长上升阶段,与发达国家技术水平有一定差距,特别是燃料电池电堆和核心零部件、关键材料等核心技术,与发达国家相比相对落后,一些关键零部件和材料仍依赖进口。

在终端应用环节,氢能应用领域广泛,其中交通领域是氢能应用的主要发力点。除此之外,氢能还可应用于家庭供电、氢能炼钢等领域。日本和德国在家庭供电方面发展势头良好。日本、德国、瑞典等还在探索“氢能炼钢”项目示范。我国在交通领域的应用探索不断向前,已经基本掌握了燃料电池车的核心技术,具备进行大规模示范运行的条件。但其他应用领域还与国际水平存在较大差距,在热电联供、天然气与氢气掺烧、加气站掺氢供应等领域有较大发展空间。

03 全球绿氢市场格局

绿氢是未来氢能发展的主流方向,是实现全球碳中和、国家能源安全的关键路径。全球各国高度重视绿氢产业发展,在绿氢应用规划、电解设备产能、电解设备技术发展、绿氢贸易等方面展开了合作与竞争,目前出现了欧美日韩等地区规划快、市场慢,中国地区市场快、规划慢等特点:欧美日韩等地在国家级政策、项目规划方面先声夺人,但实际进度相对较慢;中国在国家政策方面反应较慢,但市场行动迅速,已经在全球电解槽产能和装机量上实现占比过半的成绩。

◆主要国家绿氢规划:欧美激进、中国“佛系”

到2030年,欧美绿氢产能规划达到千万吨/年,日韩也达到百万吨级别。中国在国家层面仅提出在2025年实现绿氢产能20万吨/年。欧美规划2030年完成灰氢替代。根据IEA数据,2021年,全球氢气需求超过9400万吨,其中美国和欧洲分别占据全球14%/9%左右,对应约1300万吨和950万吨,而欧美两地区2030年绿氢规划已经达到1000万吨/年。根据IEA预测,到2030年全球氢能需求量大约在1.3亿吨左右,总需求增长约为40%。因此根据绿氢产能规划,欧美到2030年有望基本完成现有灰氢替代。

中国尚未绿氢产能提出中长期规划。中国氢气需求量占全球的30%,约2800万吨,但中国对2030年目标无规划。氢云链认为,其中主要原因是中国氢能产业有“自下而上”发展的特点,政府不设定长期发展目标,由市场推动产业发展,显得相对“佛系”。

◆产能竞争

可再生能源电解水制氢是目前绿氢的最主要生产方式,电解槽是生产绿氢的关键部件,因此绿氢产能布局现阶段可体现为电解槽产能布局。

电解槽产能快速过剩。在2022年前,电解槽产能是达成绿氢产能规划的焦点,欧洲频繁对电解槽产能能否满足绿氢规划提出质疑。2022年后,全球电解槽企业加速扩张电解槽产能。根据BNEF数据,2022年底全球电解槽产能Top 20企业产能共计14GW,到2023年底预计全球电解槽产能Top 20企业产能共计26.4GW,且仍在快速发展中。电解槽几乎在1年内就实现了从“预期产能不足”到“产能严重过剩”的转变。

电解槽有望实现“产在中国,用在全球”。中国在电解槽的产能及装机量等方面都已经实现领跑全球,随着电解槽市场持续发展,中国有望凭借规模效应延续成本优势、建立技术优势,实现电解槽“生产在国内,应用在全球”,进而复刻锂电、光伏产业的成绩。

◆技术竞争

电解槽的竞争主要包括国家间技术竞争和不同技术路线竞争。欧美日专利领跑,中国重视应用创新。根据IEA数据,日本在电解制氢方面的专利申报占比高达28%,全球第一;美国紧随其后,达到13%;中国对于氢专利贡献较少。氢云链认为,主要原因是IEA统计的是国际专利,而中国企业多数情况下仅申报了国内专利,同时国内现阶段更重视在应用上实现突破,在发展中实现技术进步。

电解技术持续创新,不同路线边界趋向模糊。目前由于成本优势,ALK产品在中国占据绝对市场地位,在欧洲也实现了对PEM的赶超。但在“绿电制绿氢”的需求推动下,各类技术持续创新,并开始趋同:从结构看,ALK、PEM与AEM的结构设计有一定互相借鉴、相互驱动的趋势;从性能看,市场已经出现在电流密度、动态响应上媲美PEM的ALK产品;从成本看,PEM也逐渐向ALK接近。

◆贸易竞争

作为未来的大宗商品,与石油、天然气类似,绿氢将同样存在供需地理空间错配的情况,绿氢贸易前景广阔、势在必行。绿氢贸易的发展,需要满足产能、需求、成本、基础设施等一系列前提条件。

发展绿氢贸易意义重大。各国发展氢能贸易的目的包括:一是抢占氢能商品出口,重构全球能源市场格局;二是保障氢能进口,实现国家能源安全。

绿氢贸易执行难。受限于绿氢生产成本和运输成本等问题,现阶段国际绿氢贸易大多处于探讨阶段。预计在绿氢产业进入成熟期,成本、基础设施等必要条件基本具备,市场上才会出现绿氢大规模国际贸易。

评论