居安要思危。

2022年可以说是光伏元年。光伏制造业,如此力度的投资扩产,究竟会不会发生产能过剩?

想要搞清楚这个问题,看似复杂,其实简单。只要算一算,在未来某一个阶段或时点,假设产能全部释放出来,将会对应多少的新增光伏装机容量。

光伏制造产业链,各环节现有产能、规划产能不一样,投资建设节奏、爬坡达产速度也各不相同,所以就会有错配,所以就有今年以来的“拥硅为王”。硅料,硅片、电池、组件,四大环节,又是哪个环节,会率先出现产能过剩呢?

01、材料端:硅料与硅片、电池、组件的对应关系

表1:历年光伏主材各环节产量;

来源:财通证券

硅料无疑是光伏主材中的“主材”,光伏制造业的“牛鼻子”。

看硅料过剩不过剩,首先要看下游需求量。要计算硅料和其它三大环节的产能匹配,要统一度量单位,可以统一成GW。实际上,赶碳号发现不少机构在计算硅料时,也会直接用GW来表述。

一万吨硅料,能够生产多少GW的硅片,多少GW电池片,多少GW组件呢?

基于中国光伏行业协会2021年的统一数据口径,赶碳号进行如下测算。

硅片:

2021年,我国共生产了50.5万吨,另外进口了10.6万吨,合计61.1万吨。同样,我国去年用这61.1万吨硅料,共生产了227GW的硅片。这样,每万吨硅料可对应3.715GW硅片(227÷61.1=3.715GW)。去年,我国共出口硅片22.6GW,共计24.5亿美元,折合0.108美元/W。硅片中的出口部分,在计算电池片换算系数时要扣除。

电池:

2021年,我国用204.4GW的硅片(扣除出口的22.6GW硅片),共生产了198GW电池片。每万吨硅料,生产了3.6GW的电池片——198÷(204÷3.715)。

去年,我国还出口了10.3GW的电池片,共计13.7亿美元,折合0.13美元/W。这一部分,在接下来计算组件的系统数,同样要扣除。

组件:

2021年,我国用187.7GW(扣除出口的10.3GW电池)的电池片,共生产了182GW的光伏组件。这样,每万吨硅料,生产了3.49GW的组件——182÷(187.7÷3.6)。另外,去年我国共出口了98.5GW的光伏组件,共计246.1亿美元,折合0.25美元/W。

搞清这些数据,对于我们接下来计算硅料产能会有帮助。当然,随着电池技术进步,转化效率不断提升,薄片化推动每W消耗硅片值也越来越低,上述系数会比实际要低——每万吨硅料可以生产更多的电池片和组件。为便于统计,姑且以此为测算逻辑。

02、供给侧:硅料产能规划有多猛?

表2:截至2024年底硅料产能规划;

来源:上市公司公告

判断一个行业是否过剩,最终肯定是由终端决定。因为,市场本质上就是供需关系。光伏行业的“需”就是光伏电站装机,决定光伏制造业的“供”。而不是生产了多少组件,决定未来要装多少电站。

以2024年底452万吨的多晶硅料产能,根据上述的测算逻辑,则分别对应:

1678.8GW的硅片年产能;

1626.8GW的电池片年产能;

1577.1GW的组件年产能。

这组数据实在有点吓人。而且,这还是基于2021年时的测算逻辑,并没有考虑电池技术进步所带来的硅耗成本的降低,否则还要高。

当然,产能概念与产量不同,但既然要建,终归是要投产的,否则就是产能空置和浪费。

另外,一些公司特别新玩家的多晶硅产能规划,在未来或许会只停留在“规划”层面,但这是另外一个话题,不是我们今天要讨论的内容。

03、需求侧:全球光伏装机撑得起吗?

梳理完供给端,再看需求侧。

双碳背景下的能源革命是根本,全球能源危机是契机,这都决定着全球光伏装机容量的提升。

先看占全球光伏新增装机三分之一的我国。

为实现双碳目标,国家发展改革委等9部门联合印发的《“十四五”可再生能源发展规划》要求,到2030年,我国风电、太阳能发电总装机容量要达到12亿千瓦以上。

目前,我国风、光电装机有多少呢?前不久,国家能源局公布了能源“家底”:

截至今年10月底,全国累计发电装机容量约24.952亿千瓦。其中,光电3.644亿千瓦,风电3.494亿千瓦,水电4.075亿千瓦,核电0.555亿千瓦,火电13.163。

表3:2022年1-10月份全国电力工业统计数据;

来源:国家能源局

风电与光电,目前合计7.1383亿千瓦。

在此基础上,到2030年,还需要新增5.9383亿千瓦的风光发电。这也就是说,未来8年多时间,平均每年要完成74.229GW的新增风光装机。

这个数据在庞大的中国光伏制造业产能面前,即使风力发电零新增,只靠光伏,完成也轻而易举!

去年,我国新增光伏装机53GW,今年,即使未能像此前中国光伏行业协会所预测的在85-100GW之间,大概率也能实现75GW的光伏新增装机目标。

当然,中国光伏制造业所承载的使命,不止于中国,而是全世界。

从全球视角来看,能否支撑中国光伏制造业的扩产呢?

从远期来看,国际能源署(IREA)有一个报告,即,地球要在2050年实现碳中和目标,可再生能源至少要贡献四分之一的力量。具体占比多少虽然不好统计,但身为光伏人至少由此可以知道,自己的事业和地球命运息息相关,足以为傲。

表4:2050年六种减碳途径占比;

来源:国际可再生能源署(IRENA)

从中期看,国际能源署(IREA)在《2022年世界能源展望》报告中预测,光伏和风电的发电量占比,将从2021的10%增加到2030年的40%,甚至在2050年达到70%。另外,预计到2030年,每年新增光伏装机的容量将在2021年(170GW)基础上翻四倍,达到650GW。

这个170GW的基础数据不包括我国。如果加上我国未来8年每年平均74GW的话,2030年全球新增光伏装机,大概可达到724GW的水平。

即使不考虑海外的硅料、电池、组件等产能——毕竟这些产能已经越来越小,仅以目前我国光伏制造业四大环节的产能规划来看,貌似仍然是过剩的——换句话说,以目前截止到2024年底的产能规划,已经完全可以满足那个时间的6年以后、2030年的全球新增装机需求!

04、硅片降价只是开端,全产业链产能过剩即将到来!

11月27日,硅片双龙头之一TCL中环再度宣布降价,降价幅度在4.42%~4.56%之间,距其10月31日的上一轮降价,还不到一个月。三天前的11月24日,另一硅片龙头隆基绿能也宣布硅片降价。

降价背后,是扩产最凶猛的硅片,在硅料、硅片、电池、组件四大环节中率先承压。隆基、中环两家加起来市场份额超过50%。两巨头的降价,无非是以价换量,对于财务成本、运营成本更高的新玩家来说,可能会构成残酷的市场出清。

但在赶碳号看来,这或许只是一个开始。

表5:光伏产业四大环节产能产量统计;来源:综合

最近,赶碳号花了相当长的时间,梳理了一个图表。梳理完,有些难以置信。

四大环节,压力最大的,反而不是一直说赚不到钱的组件,而是硅片。2022年,将近700GGW的硅片产能,320GW的产量,无论对于上游的硅料,还是下游供不应求的电池片,硅片都已经出现了过剩。

表6:2022年上半年硅片企业扩产情况;来源:上市公司公告

另外,根据表5的统计,硅料目前已经逐步进入供需平衡阶段,硅价下降可期。赶碳号认为,硅价拐点的真正出现,可能在于2023年才能释放产能的企业,会提前和硅片企业签订长协订单。硅料产能过剩,或许在明年底以前出现。当然,到2024年底时,硅料产能过剩的情况将会加剧。

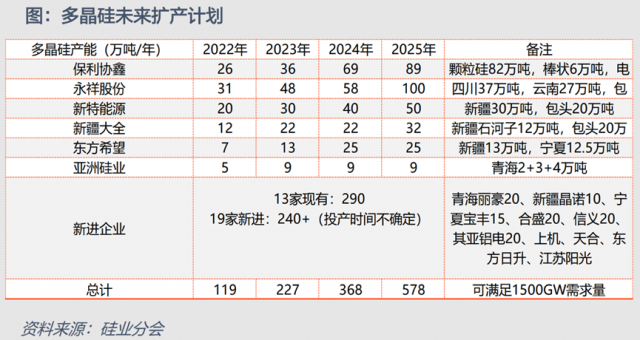

在表5中的硅料数据,采用的是中国有色金属工业协会硅业分会的数据,如下:

后记

今年以来,乘着双碳东风,携能源危机与能源结构调整之利,我国光伏产业投资扩产,高歌猛进,以沙漠、戈壁、荒漠地区为重点的大型风电、光伏基地建设和屋顶分布式光伏开发建设提速,新能源投资明显加快。根据国家能源局数据,今年1-10月,我国主要发电企业在太阳能发电建设上的投资达到1574亿元,同比增长326.7%。

同样,我们欣喜地看到,我国光伏产业从十年前的原材料、设备、市场三头在外,到所有环节在全球处于绝对领先地位。根据盖锡咨询数据库,今年以来,我国组件出口猛增,1-10月累计出口规模为137.74GW,相比去年同期上升66.2%。

如果说高铁、新能源车等等中国制造足以为傲的话,那中国的光伏同样是当之无愧的中国骄傲。也正因如此,光伏产业的高质量发展才愈发重要。

如果以2024年底作为一个期限的话,我们光伏行业的产能规划,可能提前透支了实际需求5-6年。即使包括中国在内的全球光伏装机再迅猛,可能也无法支撑目前我们所看到的庞大的产能规划。况且除此之外,还要考虑到储能、电网消纳等一系列待解难题。上周,赶碳号发布了一篇《今年我国光伏新增装机会否不达预期?》。从最近政策要求动向来看,也许今年最后一个月,真的未必会出现往年的抢装局面。

从企业视角看,未来几年,中国光伏企业所面临的市场竞争,并不是来自海外企业,而是发生在中国企业之间。垂直一体化的龙头、靠技术驱动的龙头,才拥有更好的未来,而盲目冒进者或将被市场淘汰。

从更广义的视角看,产能过剩,受伤的肯定是整个行业,而受益的则会包括正承受能源危机与脱碳压力的所有人。

推动全球能源转型、为碳中和贡献中国力量是中国光伏企业的光荣使命。但我们也应看到,行业几经磨难励精图治发展至今,离不开一代代光伏人的奋斗,同样也离不开我国低廉的能源成本以及各种扶持、补贴。在推动全球能源转型过程中,保持合理的产能,保持合理的利润,避免发生不必要的踩踏,对于整个光伏制造行业而言,才更显公平。

评论